Aandelenkoersen dalen in de regel door angst. Als gevolg van de geopolitieke spanningen, staan met name Russische aandelen al een poos onder druk. Anderzijds lijden wereldwijd aandelen onder de oprukkende inflatie, waardoor waarde-aandelen het dit jaar beter doen dan groeiaandelen.

De financiële markten lijden al een tijd onder de oprukkende inflatie en de beangstigende ontwikkelingen in Oost-Europa maken het humeur er niet beter op. Vooral de situatie aan de grens tussen Rusland en Oekraïne drukt het sentiment op de beurzen. De geopolitieke spanningen voeden de volatiliteit en stuwen de energieprijzen mogelijk verder op, wat de huidige inflatiedruk vergroot en zich in verdere koersdalingen vertaalt.

Het lijkt erop dat de strategie van ‘buy the dip’ (kopen bij correcties), die de afgelopen jaren zo goed werkte, heeft afgedaan. Nochtans leert de geschiedenis dat oorlog goed is voor de beurs en dat geopolitiek risico beloond wordt. Beleggers die al langer meedraaien, kennen het gezegde ‘Kopen als de kanonnen bulderen, verkopen als de klaroenen schallen.’ Deze stelregel is juist, mits de aandelenmarkten al geruime tijd dalen.

De vorige keer dat de geopolitieke spanningen rond Oekraïne zo hoog opliepen, was in het voorjaar van 2014. Toen annexeerde Rusland het schiereiland de Krim. Tijdens de Krimoorlog daalden in Moskou de beurskoersen met 11%, terwijl de mondiale aandelenmarkten pas op de plaats maakten. Tussen 26 februari 2014 en 19 maart 2019 daalde de MSCI Wereldindex met 0,4%, terwijl hij in de twaalf maanden daaraan voorafgaand met 20,1% was gestegen.

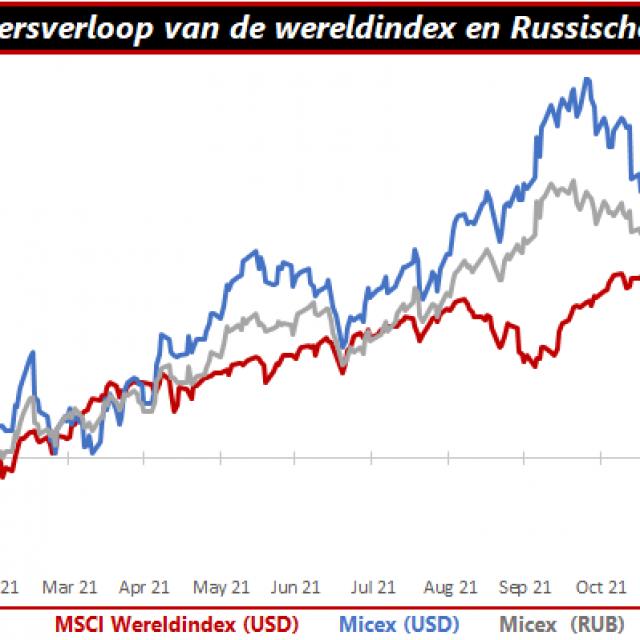

Hoe zorgwekkend het huidige conflict tussen Rusland en Oekraïne ook is, van oorlog is op dit moment geen sprake. Een blik op de internationale koersenborden leert dat Russische aandelen in de voorbije twaalf maanden 4,1% verlies leden, terwijl de wereldindex 10,6% won. Wie naar de ontwikkeling over de voorbije drie maanden kijkt, stelt vast dat er sprake is van een algemene koersdaling. De averij wereldwijd bedraagt 5,8%, maar Russische aandelen maakten een snoekduik van 23,4%. Na die duikeling is de bullmarkt van de Micex officieel voorbij en bevindt de Russische beurs zich in een bearmarkt.

Snoekduik Russische aandelen

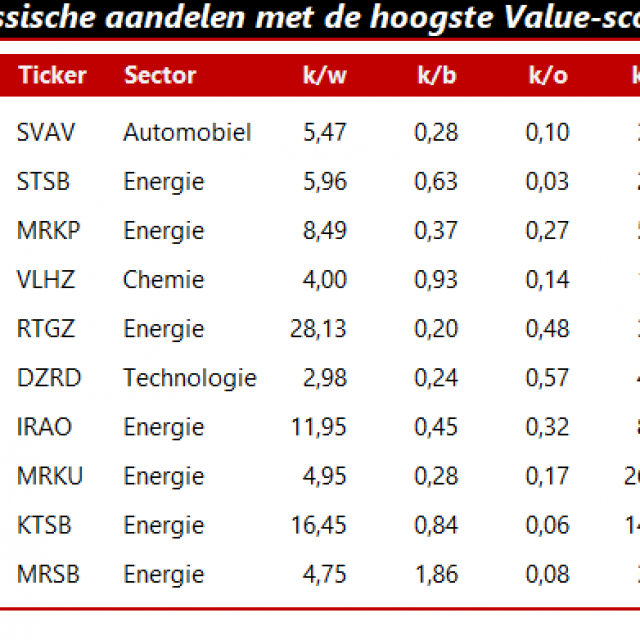

De Russische aandelenmarkt is blijkens de gemiddelde winst over de afgelopen tien jaar, gecorrigeerd voor inflatie, spotgoedkoop. Een bekende maatstaf om te kijken of aandelen duur of goedkoop zijn, is de koers-winstverhouding. Hoe hoger deze k/w, hoe duurder het aandeel en vice versa, mits er geen sprake is van verlies. De vraag is dus welke aandelen voldoende goedkoop zijn om een gokje te wagen op het herstel van de Russische markt.

Hoewel waarde-aandelen het op termijn beter doen dan groeiwaarden, zag de Amerikaanse fondsmanager James O’Shaughnessy tijdens het veldwerk voor de vierde uitgave van zijn boek What works on Wall Street dat geen enkele maatstaf stelselmatig goede resultaten genereert, ook de populaire k/w niet. Lage ratio’s kunnen ook waarschuwen voor verborgen risico’s.

Tijdens zijn onderzoeken merkte O’Shaughnessy ook op dat de ene keer de veelgebruikte k/w goed werkte, dan de k/b (koers/boekwaarde), dan weer de k/w, dan het dividendrendement, et cetera. Een estafettekoers met willekeur. Die ontdekking deed hem besluiten om een aantal veelgebruikte ratio’s te combineren.

Wat volgens O’Shaughnessy het beste resultaat opleverde, was de combinatie van een vijftal waarderingsratio’s: de koers-winstverhouding, koers/boekwaarde, koers/kasstroom (fcf), koers/omzet en de bedrijfsmultiple ev/ebitda (ratio van ondernemingswaarde en brutobedrijfsresultaat). Eventueel kan dit vijftal worden aangevuld met varianten op het dividendrendement, zoals percentage inkoop van eigen aandelen en aandeelhoudersrendement (de combinatie van aandeleninkoop en dividendrendement).

Om tot een basisselectie te komen, rangschikt O’Shaughnessy de aandelen op vijf fundamentele punten. Op elk punt krijgen de aandelen een score van 1 (slechtste) tot 100 (beste), waarna hiervan de som wordt genomen. Als er geen waarde voorhanden is, dan krijgt dat punt de score van 50. Naarmate aandelen op deze punten beter scoren, krijgen ze een hogere totaalscore. Dit kan natuurlijk ook in combinatie met het aandeelhoudersrendement. Wel is de meerwaarde hiervan beperkt, met een extra rendement van 0,12 procentpunt per jaar.