Beleggers handelen niet altijd even rationeel. Emoties, denkfouten en massapsychologie spelen op de beurs een belangrijke rol.

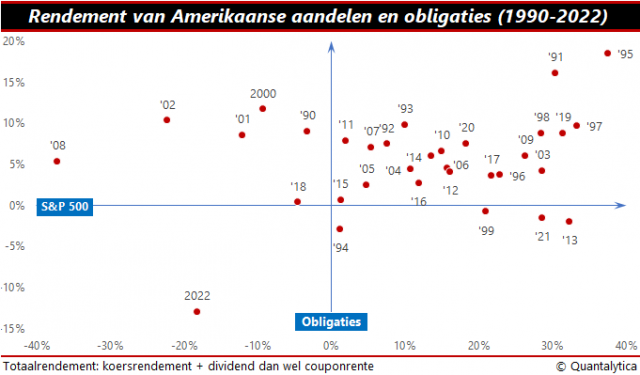

Wanneer de koersen stijgen, koopt iedereen, maar in tijden van crisis verkopen we met zijn allen, zo ook vorig jaar. In 2022 liepen door de snel stijgende rente zowel de aandelenmarkten als de kapitaalmarkten averij op. Een tafereel dat eens in de dertig jaar voorkomt. In honderd jaar gebeurde dit twee keer eerder, in 1931 en 1969.

De laatste maanden varen de markten op de hoop dat de rentepiek in zicht is, dat centrale banken de rente nog maar mondjesmaat verhogen. Als het herstel op de markten doorzet en de koersen blijven stijgen, doemt in het debat over de toekomst van de markt hebzucht op. Telkens wanneer de koersen snel stijgen, pikken beleggers graag een graantje mee en bij harde dalingen willen ze zo snel mogelijk van hun stukken af. Dat kuddegedrag zorgt ervoor de aandelenmarkten keer op keer hoge pieken en dalen laten zien.

Achteraf kun je op een grafiek gemakkelijk de bodem en de top aanwijzen. En elke belegger denkt wel eens: was ik maar later ingestapt of had ik maar eerder verkocht, maar zulke gedachten zijn voorkennis achteraf. Het gevoel van spijt komt vooral naar boven wanneer aandelen met verlies verkocht worden.

Emoties zijn al eeuwenlang een stoorzender bij het nemen van rationele beslissingen. De wetenschap onderscheidt meer dan veertig psychologische valkuilen. Emoties horen bij beleggen en dat hoeft niet altijd irrationeel te zijn. Een belegger moet niet altijd zijn aandelen in paniek verkopen. De aanleiding kan ook iets moois zijn, zoals het huwelijk of de geboorte van een kleinkind of de realisatie van een jeugddroom.

Veel voorkomende denkfouten van beleggers

Emoties als angst en hebzucht vormen een negatieve spiraal die de heldere blik vertroebelt. De wisselwerking tussen angst en hebzucht is van alle tijden. Psychologische valkuilen zijn volgens de gedragseconomie de oorzaak dat financiële markten minder efficiënt zijn dan aangenomen. De big five van vijf veelvoorkomende denkfouten zijn:

- Beter dan de rest

Wie is er niet van overtuigd dat hij ergens heel goed in is? Bij beleggen is dat net zo. De meeste beleggers overschatten zichzelf. Ze hebben te veel vertrouwen in hun eigen kunnen. Beleggers die denken slimmer te zijn of het beter te kunnen dan de rest, spreiden over het algemeen te weinig en lopen meer risico. Soms realiseren ze in korte tijd mooie resultaten, maar over een langere periode valt het risico-gewogen rendement vaak tegen.

- In beton gegoten aankoop

Beleggers hebben de neiging elke positie af te zetten tegenover de aankoopprijs. Dat wordt bij velen een probleem bij verlieslatende posities. Verkopen met verlies valt vaak zwaar en als de aankoopprijs mentaal in beton gegoten is, blijven veel beleggers tegen beter weten in hopen dat de koers ooit nog zal herstellen. Uitzichtloze posities moet je liquideren. Dat geeft gemoedsrust.

- De geschiedenis herhaalt zich

De disclaimer ‘rendementen uit het verleden bieden geen garantie voor de toekomst’ kent iedere belegger. Toch trekken we historische resultaten door naar de toekomst. Maar beurskoersen stijgen niet, noch dalen ze in een rechte lijn. Vooral het voorspellen van kantelpunten is een heikel punt. Het is wel zo dat op de beurs de geschiedenis zich herhaalt, maar ze komt telkens langs een andere deur binnen.

- Oost-Indisch doof

De mens neemt meestal enkel informatie waar die zijn vermoeden staaft. Dat zie je ook bij beleggers. Hoe vaak gebeurt het niet dat je informatie oppikt ter rechtvaardiging van recente transacties en ben je als het ware Oost-Indisch doof voor feiten die je beleggingsbeslissingen ondermijnen?

- Op goed geluk

Sommige beleggers zijn beter dan andere. Zijn ze slimmer? Krijgen ze betere tips? Hebben ze meer geluk? Het is inderdaad de factor die je het minste in de hand hebt, maar geluk kun je ook afdwingen. Beleggen is een werkwoord en vraagt om goed huiswerk. Wie het advies van anderen volgt, loopt veelal achter de feiten aan en heeft geen doordachte beleggingsstrategie.

Het is logisch dat je als belegger op zoek gaat naar houvast. Eenvoudige beslisregels en simpele vuistregels helpen daarbij, maar trap niet in psychologische valkuilen en denkfouten.