Omdat toonaangevende beursindices op termijn bijna altijd stijgen, lijkt het bijkopen bij koerszwakte een efficiëntere timingstrategie dan bijkopen bij sterkte.

Al verschilt elke correctie van aard, ze zijn vaak de resultante van een economische dan wel politieke omstandigheid. Maar soms vinden ze ook plaats na een periode van flinke koersstijgingen, als beleggers last krijgen van hoogtevrees.

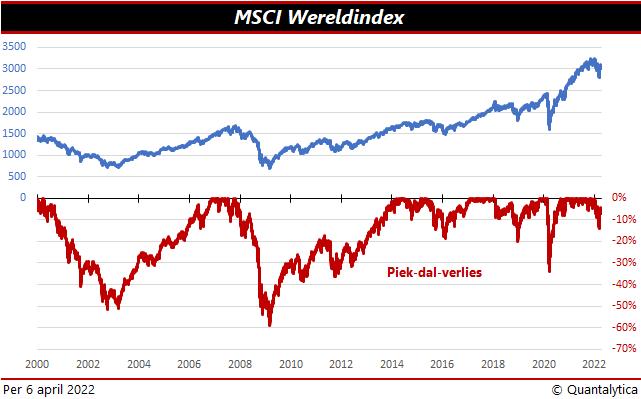

De huidige malaise op de aandelenmarkten is evenwel voornamelijk het gevolg van het militaire conflict tussen Rusland en Oekraïne. Hoewel Russische troepen het buurland pas op 24 februari binnenvielen, stond de relatie tussen beide landen reeds enige tijd onder druk. Die geopolitieke spanning woog in de weken ervoor al op de stemming van beleggers, waardoor de ravage op de mondiale aandelenmarkten in 2022 op de dag van de Russische inval was opgelopen tot 13%. Blijkens de wereldindex van MSCI echter, noteerden aandelen wereldwijd amper een maand later 10% hoger.

De keer ervoor dat de beleggers in de ban waren van een correctie, was zo’n twee jaar geleden. Het besmettelijke coronavirus, dat in onze contreien in februari 2020 uitbrak, hield de financiële markten maandenlang in zijn greep. In enkele weken tijd kelderden de beurzen wereldwijd met 34%, wat neerkomt op een berenmarkt.

Correcties horen erbij

Eigenlijk zijn correcties niet uitzonderlijk, wel is de ene groter dan de andere. Er bestaat geen officiële definitie van termen als verkoopgolf, correctie, beurskrach of berenmarkt. Van een verkoopgolf is sprake als de beurzen met 5% dalen vanaf het hoogste punt in 52 weken. Als de verliezen in de komende dagen of weken en soms maanden verder oplopen tot -10%, dan spreekt men van een correctie. Bij een beurskrach kan zo’n daling zich voordoen op één dag, zoals op 12 maart 2020. Een crash gaat echter meestal hand in hand met een berenmarkt, een algehele daling van de beurskoersen van 20% of meer.

Zogeheten baissiers, ook wel shorters genoemd, speculeren op koersdalingen. De meeste beleggers, particuliere en professionele, zijn haussiers. Ze kopen aandelen in de verwachting dat ze stijgen. Maar hoe vaak gebeurt het niet dat de koers daalt, juist nadat ze hun aandelen hebben gekocht. Op dat moment is goede raad duur. Moet je op dat ogenblik stukken bijkopen, om te profiteren van de koerszwakte, of is het beter om meteen verlies te nemen en de vrijgekomen middelen in betere aandelen te investeren?

Timingstrategie

Om te achterhalen of bijkopen bij koerszwakte een betere timingstrategie is dan bijkopen bij sterkte, wordt aan hand van de S&P500 het rendement van de dalingsstrategie van Guus Geluk vergeleken met de stijgingsstrategie van Piet Pechvogel en de passieve beleggingsstrategie van Jan Zitvlees. Telkens als de index een stijging van 10% laat optekenen, koopt Guus Geluk aandelen van de S&P500 bij. Piet Pechvogel doet dat na elke daling van 10% en Jan Zitvlees investeert meteen vol in de index.

De backtest vanaf het jaar 2000 brengt aan het licht dat Guus Geluk per 31 maart 2022 met zijn haussestrategie een samengesteld rendement van 2,8% bijeensprokkelde. Dat percentage stijgt op jaarbasis evenwel door naar 3,4% als het dividend erbij wordt opgeteld. Wel kwam hij in totaal 13 keer in actie; na aftrek van de transactiekosten van 1%, rest een nettorendement van 3% als jaargemiddelde.

Bijkopen bij daling

De baissestrategie van Piet Pechvogel harkte in de historische simulatie exclusief dividend een gemiddeld jaarrendement van 6% binnen, inclusief dividend zelfs 7,4%. Omdat hij telkens bijkocht na een koersdaling van 10%, kwam hij evenwel 39 keer in actie. Hierdoor daalt het nettorendement naar 6,3%.

En hoe zit het met Jan Zitvlees? De S&P500 boekte in de backtest op jaarbasis een gemiddelde winst van 5,2%. Een percentage dat naar 7,2% stijgt als het dividend erbij wordt opgeteld. Die 7,2% is meteen ook het samengestelde jaarrendement van de passieve beleggingsstrategie van Jan Zitvlees. Strikt genomen moeten daarvan nog de transactiekosten van de eerste aankoop worden afgetrokken, waardoor het nettorendement uitkomt op 7,1%.

Hoewel het psychologisch minder aantrekkelijk lijkt, toont dit onderzoek dat het bijkopen bij koerszwakte een efficiëntere timingstrategie is dan bijkopen bij sterkte. Omdat toonaangevende beursindices op termijn bijna altijd stijgen is het beter meteen vol in te stappen. Maar als je overweegt aandelen bij te kopen, profiteer je optimaal van correcties als je de baissestrategie toepast.