De dagelijkse koersschommelingen van aandelen kunnen dramatisch zijn. De meeste beleggers worden nerveus van flinke koersuitslagen en vinden het dan erg moeilijk om hun aandelen aan te houden. Volatiliteit biedt ook koopkansen.

Goed voor 3 minuten leesplezier

Beleggen met hoogtevrees

Mis geen essentiële beleggingskansen

Blijf voor slechts 1 euro per week altijd op de hoogte van marktbewegingen en krijg toegang tot alle premium content.

- Dagelijks op de hoogte van het laatste beleggingsnieuws

- Digitaal toegang tot meer dan 25 topmerken

- Altijd toegang tot de digitale editie én het archief

- Deel uw abonnement met 2 anderen

Volatiliteit betekent beweeglijkheid. Hoe hoger de volatiliteit, hoe harder de prijs van prijs van aandelen of de waarde van een index op en neer schommelt.

De prijzen van vermogenstitels bewegen constant, omdat de markt voortdurend reageert op nieuwe informatie, zoals militaire conflicten, prijsopstoten op de internationale oliemarkten of verstrekkende rentebesluiten van centrale banken. Dat levert beleggers nieuwe inzichten op, waardoor ze (andere) aandelen (bij)kopen of juist verkopen.

Als de vraag groter is het dan het aanbod, dan stijgt de koers en omgekeerd. Ergo, volatiliteit is een gevolg van vraag en aanbod. Maar er komt nog een andere factor bij kijken. Dat is emotie. Beleggers worden bij grote koersdalingen snel overmand door een gevoel van angst. Bevreesd voor grote verliezen, verkopen ze alles, om te redden wat er nog te redden valt, met nog grotere koersdalingen tot gevolg.

Toch leert de geschiedenis dat beleggen tijdens volatiliteit cruciaal is voor succes op de lange termijn. Globaal vindt er elke 2,5 jaar een correctie van 20% of meer plaats, elke acht maanden een van 10% en elke drie maanden is er wel een dip van 5%.

Crash in april

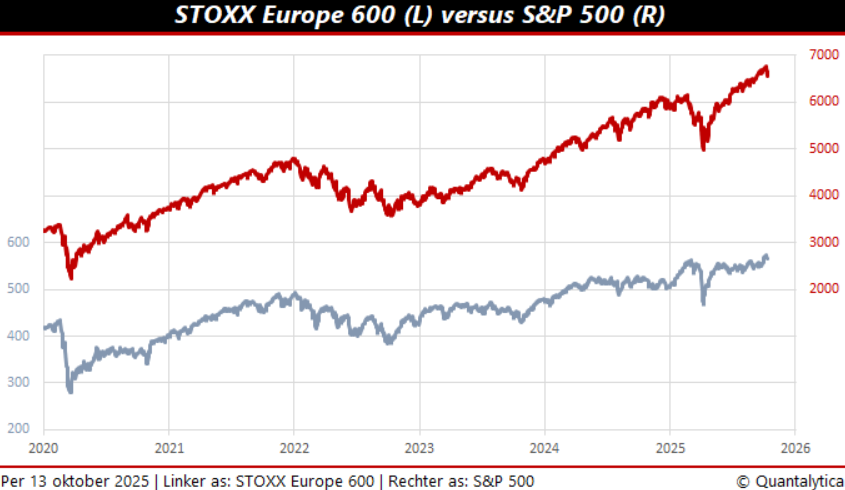

Op de beurs wisselen goede en slechte tijden elkaar af. De beste koopkansen doen er zich voor als het koerskompas op tilt slaat. De belegger die in april de volatiliteit als opportuniteit zag, kreeg van Mr. Market een uitgelezen koopkans. Zes maanden later noteren de Europese en Amerikaanse aandelenmarkten gemiddeld genomen 17 en 27% hoger.

In de voorgaande maanden was de nervositeit op de financiële markten zo goed als van de radar verdwenen, totdat de Amerikaanse president plots weer schermde met nieuwe importheffingen voor Chinese producten. Beleggers op Wall Street reageerden op de dreiging van een handelsoorlog prompt met een verkoopgolf van -2,7%.

Volgens sommige marktwaarnemers zijn de aandelenmarkten sowieso rijp voor een grotere correctie. Gespreid beleggen is op zich de beste remedie tegen zenuwachtige beurzen, maar het is ook het aangewezen medicijn voor nerveuze beleggers die vrezen dat de markten de wetten van de zwaartekracht tarten.

Tot dusver boekte de S&P500, de richtinggevende beursgraadmeter van Wall Street, in 2025 welgeteld al 33 all-time highs, maar ook de teller van de STOXX Europe 600 staat inmiddels op 22 nieuwe hoogterecords (zie ook de grafiek).

Het merendeel van de beleggers durft niet te kopen als de naald van het koerskompas op tilt slaat, maar ook niet als de beurs als geheel duur is. Het allerliefst kopen zij aandelen die enkel maar stijgen en dan bij voorkeur nog in een rechte lijn.

Aandelenmarkten herstellen echter het sterkst na een beurskrach. Na een crash van 20% of meer van de index is de meest winstgevende strategie om je aandelen daarna 10 tot 15 jaar aan te houden.

Momentum of kwaliteit

Het gemiddelde jaarrendement komt tot stand door vele jaren met een veel hoger rendement dan dit gemiddelde en korte periodes met een lager of negatief rendement. In een omgeving waarin de beurs 80% van de tijd stijgt is, is het weinig opportuun om de markt te timen.

Beleggers die de markt afschuimen op de beste koopkansen, kiezen al snel voor de best lopende beleggingen van het moment. In de voorbije twaalf maanden maakten momentumaandelen op de aandelenmarkten het mooie weer, maar als je naar de afgelopen twintig jaar kijkt, dan verdienen kwaliteitsaandelen de voorkeur.

Op termijn zit je met kwaliteit altijd goed. Op termijn stellen kwaliteitsbedrijven met een voorsprong op de concurrentie beleggers nooit teleur. De aandelen stijgen weliswaar minder sterk dan de index, maar dalen ook minder hard.

De keerzijde van kwaliteit is dat de aandelen aan de prijs zijn, maar dat zegt helemaal niets. Kwaliteitsaandelen zijn altijd duur en terugkijkend verrassend goedkoop. Ervaren beleggers die de markt afschuimen naar kwaliteitsaandelen hebben ook oog voor de waardering. Ze weten dat goedkope aandelen interessanter zijn als belegging voor de lange termijn.