Met kwaliteitsaandelen zit je altijd goed, al gaat in een crash alles naar beneden. Hoe definieer je kwaliteit en welke Nederlandse aandelen verdienen het predicaat?

Aandelen koop je als ze laag staan, maar kwaliteitsaandelen zijn gewoonlijk duur en wat goedkoop is, kan altijd goedkoper. Kwaliteitsaandelen zijn vaak zoals ze dat zo mooi zeggen: priced for perfection, oftewel: duidelijk overgewaardeerd.

Hoge waarderingen en hooggespannen verwachtingen creëren veel ruimte voor teleurstellingen. Ervaren beleggers die op zoek zijn naar kwaliteitsaandelen kijken ook naar de waardering. Ze weten dat goedkope aandelen interessanter zijn als belegging voor de lange termijn.

Wat zijn het?

Wat zijn kwaliteitsaandelen? Eenvoudig gezegd zijn het aandelen die gedurende een reeks van jaren een solide belegging zijn. Heel wat aandelen zijn de laatste jaren flink gestegen. Een aantal daarvan is zeker niet meer goedkoop.

Typerend voor de onderliggende bedrijven is dat zij gemiddeld gezien meer rendement genereren dan de algehele markt gedurende een aantal opeenvolgende jaren. Ze produceren winst, niet alleen in het verleden of in de toekomst, ook in het heden.

Maatstaf van kwaliteit

De meest gangbare maatstaf van kwaliteit is het rendement op eigen vermogen, Return on Equity (ROE) in het Engels. De berekening is eenvoudig. Je deelt de nettowinst door de eigen middelen waarmee die opbrengst werd verkregen en je vermenigvuldigt de uitkomst met 100.

Zo meet je de gerealiseerde winst ten opzichte van het eigen vermogen dat hiervoor nodig was. Nadeel is dat deze methode geen oog heeft voor de schulden van het bedrijf.

Lees ook Elke maand dividend

Een andere manier om de winstgevendheid te meten, is het rendement op geïnvesteerd vermogen, Return on Capital Employed (ROCE). In tegenstelling tot de ROE houdt deze formule wel rekening met het vreemd vermogen.

Voor de berekening van het rendement op geïnvesteerd vermogen deel je de bedrijfswinst door de bedrijfsmiddelen, waarna het quotiënt van het balanstotaal en de kortlopende schulden met 100 wordt vermenigvuldigd.

Een derde maatstaf van kwaliteit is het rendement op investeringen, Return on Invested Capital (ROIC). Uiteraard uitgedrukt als percentage, je deelt hiervoor de bedrijfswinst met de boekwaarde van het ondernemingsvermogen. Dat is de boekwaarde van het eigen en het vreemde vermogen minus het kasgeld. Veel beleggers gebruiken in de noemer de optelsom van de boekwaarde van de vaste activa en het netto-werkkapitaal. Voor alle bovenstaande rendementsratio’s geldt: hoe hoger, hoe beter.

S&P Global

Indexbeheerder S&P Global gaat bij de selectie van kwaliteitsaandelen niet over één nacht ijs. De rekenmeesters van S&P Global houden aandelen op meerdere punten tegen het licht. Naast de gangbare maatstaf van kwaliteit, meten zij middels de algemene schuldgraad de schulddruk op het bedrijf en beoordelen zij aan de hand van de netto operationele activa (NOA) de financiële gezondheid en stabiliteit van het bedrijf.

De berekening van het rendement op eigen vermogen behoeft geen verdere toelichting. De algemene schuldgraad vergelijkt het vreemde vermogen met het eigen vermogen. Het geeft aan hoeveel vreemd vermogen tegenover €1 van het eigen vermogen staat.

Eenvoudige formule

De formule van de netto operationele activa is eenvoudig: het is de nettowaarde van de bedrijfsmiddelen na aftrek van de bedrijfsschulden. Een positieve NOA duidt op voldoende liquide middelen om aan de lopende verplichten te kunnen voldoen. Een hoge NOA stelt het bedrijf in staat te investeren in groei, zoals acquisities en het lanceren van nieuwe producten.

Lees ook Winstgroei en dividend zijn cruciaal

In de formule is de NOA gelijk aan het geïnvesteerde kapitaal (IC), dat het geld vertegenwoordigt dat in het bedrijf is geïnvesteerd en een financieel rendement vereist in de vorm van dividenden (ten laste van het eigen vermogen) of rente (korte- en lange-termijnschulden, met uitzondering van operationele verrichtingen zoals crediteuren).

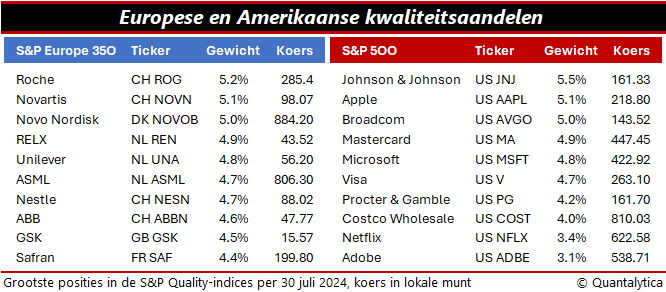

Kwaliteitsaandelen op een dienblad

Om tot zijn selectie van kwaliteitsaandelen te komen, screent S&P Global de indexleden van de Amerikaanse S&P500 en de S&P Europe 350 op voornoemde drie selectiecriteria. Het bijgaande dienblad presenteert de aandelen die nu in de S&P Quality-indices bovendrijven.