De meest gebruikte methode om te bepalen of een aandeel hoog, laag of normaal gewaardeerd is, is de koers-winstverhouding. Mijn favoriete methode is echter om vooral te kijken naar de verhouding tussen vrije kasstroom en koers.

Om via de winst naar de kasstroom te gaan, worden afschrijvingen en amortisatie weer toegevoegd. Deze kosten verlagen de winst, maar ze vormen geen werkelijke uitgaven. Hierdoor heeft een bedrijf meestal meer cash dan de winst aangeeft. Om bij de vrije kasstroom uit te komen, is nog een extra stap nodig, namelijk het toevoegen van de eenmalige kosten en dividendbetalingen aan de kasstroom. Zo wordt duidelijk hoeveel cash een bedrijf kan generen en dat vind ik persoonlijk belangrijker dan de winst.

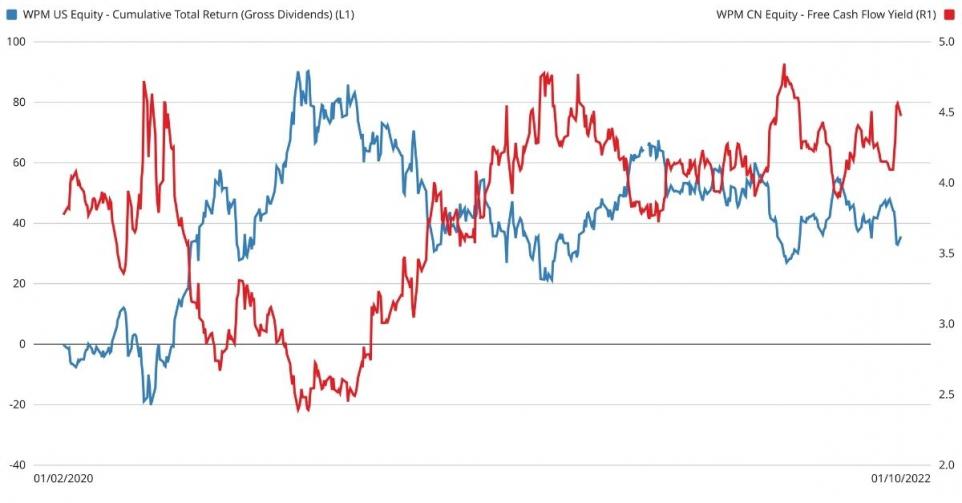

Verhouding vrije kasstroom en koers in de praktijk

Dit cashgenererend vermogen is bij Wheaton Precious Metals hoog. In 2020 bedroeg de vrije kasstroom $674 mln, voor Wheaton de hoogste vrije kasstroom ooit. Als over een aantal weken de jaarcijfers over 2021 uitkomen, zal naar verwachting blijken dat de vrije kasstroom is gestegen naar $790 mln. De balans is ijzersterk, want aan het einde van het derde kwartaal van 2021 was er $373 mln aan cash, tegenover $3,1 mln aan schulden.

De rode lijn in de grafiek geeft de verhouding weer tussen de vrije kasstroom en de beurskoers van Wheaton Precious Metals. Op 1 januari 2020 was de verhouding 3,8% en nu is die 4,5%. Dit betekent dat de waardering van Wheaton is gedaald met 18%. De blauwe lijn is het aandelenrendement, en dat laat zien dat het rendement op Wheaton over deze periode 35,7% was. Dit positieve rendement terwijl de waarderingen dalen, komt door de gestegen prijzen van goud en zilver.

Het businessmodel van Wheaton is het uitlenen van geld aan mijnbouwers, die deze middelen nodig hebben om hun ontginningsoperaties op te starten. In ruil voor dit geld krijgt Wheaton het ontgonnen goud en zilver, wat voor specialistische mijnbouwbedrijven vaak restproducten zijn. Een mijnbouwbedrijf dat zich richt op koper, vindt ook vaak goud. En wie zink delft, vindt vaak ook significante hoeveelheden zilver.

Kapitaal

Dit businessmodel voorziet mijnbouwers van broodnodig kapitaal, terwijl het voor Wheaton als voordeel heeft dat de kosten niet uit de hand kunnen lopen. Bovendien is er altijd de mogelijkheid dat er naast de bewezen reserves nog meer goud en zilver naar boven komt. Mede door zulke meevallers heeft Wheaton met 70% een hoge marge. Door de vaste kosten (de lening) en de variabele opbrengsten is een belegging in het aandeel Wheaton een hefboom op de prijs van goud en zilver.