Beter Bed heeft de omzet in het eerste kwartaal met bijna 40% opgevoerd. De vergelijkingsbasis was weliswaar zwak, maar de groei is beduidend hoger dan de markt had verwacht.

Beter Bed boekte over het eerste kwartaal een omzetgroei van 38,6% tot €60,5 mln. Analisten hadden vooraf ingezet op een omzet van circa €50 mln. De aanhoudend gunstige huizenmarkt zal Beter Bed in de kaart spelen. Ook vergeleken met pre-coronaniveau ligt de omzet bijna 10% hoger. De groei wordt bij Beter Bed breed gedragen want ook bij het onderdeel New Business, waar de groothandelstak en het abonnementsmodel Leaszzzy onder vallen, rolde er een fraaie omzetgroei uit.

| Omzetcijfers Beter Bed | ||

| In € mln | Kw 1 2022 | Kw 1 2021 |

| Benelux | 56,4 | 40,7 |

| New Business | 4,1 | 7,3* |

| Online % | 21% | 41% |

| *incl. Sänjätten | ||

Gecorrigeerd voor de verkoop van het Zweedse Sänjätten was die 40,6% tot €4,1 mln. Ook online groeit goed mee en was per einde eerste kwartaal goed voor 21% van de totale omzet (Geheel 2021: 23,4%, Q1 2021: 41% door corona). Wat minder tevreden zijn beleggers over de groei van het totale orderboek van Beter Bed met 11,3% tot €19,5 mln, maar dat heeft ook van doen met de snelle uitlevering ervan.

Inflatieproof

Voor ons van grootste gewicht in de trading update zijn evenwel de geruststellende woorden van topman John Kruijssen over kostenstijgingen en de problemen in de toeleveringsketen. Hij zegt de prijsverhogingen gepaard te laten gaan met productverbeteringen, waardoor klanten consistent waar voor hun geld krijgen. Het concern blijft dan ook bij de eerdere prognose dit jaar: een hogere omzet bij een stabiele ebitda-marge (2021: 15,5%).

Gezien de uitdagingen in de markt zou vooral dat laatste een hele prestatie zijn. Krijssen vertrouwt er ook op dat Beter Bed de doelstellingen voor 2025 kan halen. Dat impliceert een omzet van ruim €400 mln in dat jaar, bij een ebitda-marge van 16-19%. Daar zou het dit jaar dus weer tegenaan scheren. Winst- en margecijfers over het eerste kwartaal werden overigens niet verstrekt.

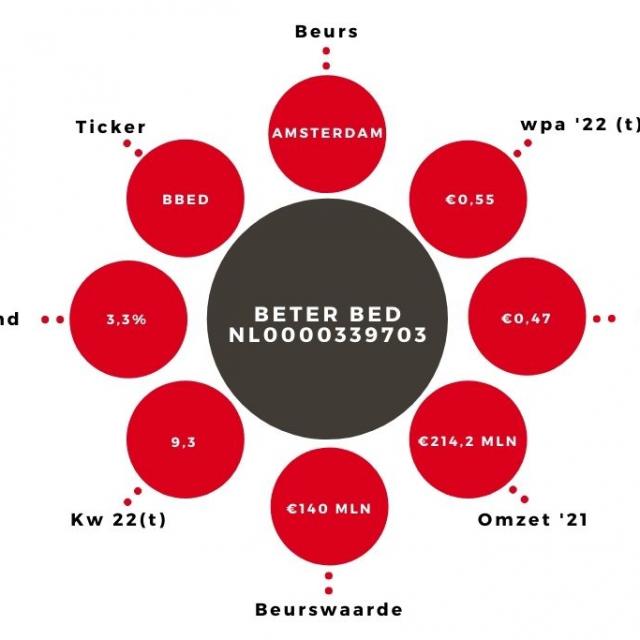

Aandeel Beter Bed blijft koopwaardig

Met deze omzetgroei en mogelijk stabiele operationele marge is Beter Bed goed op weg onze winsttaxatie van €0,55 per aandeel (2021: €0,47) te gaan behalen. Een koers van €515, waar nog het dividend van €0,15 over 2021 in zit, geeft dan een koers-winstverhouding van slechts 9,3. Gezien de beoogde groei en het ontbreken van balanszorgen is dat erg laag. Het koopadvies voor het aandeel Beter Bed blijft dan ook onverminderd van kracht.