Niet alleen largecaps verdienen aandacht, ook smallcaps. De afgelopen jaren was er geen ontkomen aan de Magnificent Seven, een exclusieve club van large caps. Maar sinds dit voorjaar zijn er tekenen dat het kleine grut klaar is voor een wederopstanding.

Tijdens de opmars van de Magnificent Seven (Mag7) raakten smallcaps in de verdrukking. De beurskoersen van het selecte clubje van ultragrote techaandelen ging in tien jaar twintig keer over de kop, terwijl de S&P SmallCap 600 slechts verdubbelde. In die periode verdrievoudigde de waarde van de S&P 500. Zonder de Mag7 doet de bekende beursgraadmeter het dus niet bijster beter dan smallcaps.

Het onderscheid tussen grote en kleine bedrijven wordt bepaald door de beurswaarde. Een ander woord voor beurswaarde is marktkapitalisatie. Het wordt berekend door de koers te vermenigvuldigen met het aantal uitstaande aandelen.

Bedrijven met een hoge beurswaarde worden gerekend tot de categorie van largecaps, ultragrote large caps noemt men megacaps. Bedrijven met een relatief lage beurswaarde worden bij de smallcaps ingedeeld. Ruim driekwart van alle aandelen wereldwijd zijn smallcaps, maar er bestaat geen precieze definitie van smallcap, noch van largecap.

Lees ook Strategenpanel blikt terug | Het jaar van de rente, de large caps en AI

Op Wall Street geldt een beurswaarde tussen de $250 mln en $2 mrd als smallcap; vanaf $10 mrd is een aandeel een largecap. Op het Beursplein hanteert beursuitbater Euronext €250 mln en €1 mrd. als drempelwaarden. Bedrijven boven de €1 mrd worden ingedeeld bij de largecaps, onder de €250 mln bij de smallcaps.

Voordeel kent nadelen

Het voordeel van smallcaps is in de eerste plaats dat het kleine beursgenoteerde bedrijven zijn. Er is minder geld nodig om de koers van smallcaps te beïnvloeden, waardoor de aandelen sneller stijgen dan largecaps. Een ander belangrijk voordeel is dat ze door hun omvang zich sneller kunnen aanpassen en reageren op veranderende marktomstandigheden. Kleine bedrijven hebben hierdoor een hoger groeipotentieel.

Het voordeel van de beurswaarde kent ook nadelen. Aandelen met een lage marktkapitalisatie worden minder actief verhandeld. Het kan moeilijker zijn om ze op het gewenste moment te verkopen. Ook de marktwaarde is veelal te laag voor bulktransacties. Institutionele beleggers mijden dit soort aandelen. De lage marktwaarde resulteert snel in een hogere volatiliteit.

Lees ook Offensieve portefeuille kent opvallende stijgers ondanks volatiliteit

Ook is het beleggingsrisico van smallcaps hoger. De bedrijven zijn kleiner en hebben vaak een minder solide basis. In tijden van crisis kunnen ze op minder financiële middelen terugvallen. Smallcap-indices bieden onderdak aan aandelen met groeipotentieel, maar tellen ook gevallen hoofdaandelen, zoals BAM, PostNL en TomTom. Problemen zijn soms tijdelijk, soms structureel. Vanwege het grotere faillissementsrisico is spreiding van het risico bij smallcaps belangrijk.

Smallcaps historisch gezien

Smallcaps presteren historisch gezien beter dan largecaps, zoals het Small Firm Effect aanreikt. Dit wordt vaak toegeschreven aan hun aanpassingsvermogen, groeipotentieel en innovatiekracht. Critici beweren dat het rendement vooral te danken is aan factoreigenschappen als Value en Momentum, en beschouwen Size niet als aparte factor.

De zorgen over liquiditeit en volatiliteit zijn begrijpelijk, omdat smallcaps vaak minder verhandeld worden en grotere koersschommelingen ervaren. Toch biedt de beperkte liquiditeit en de hogere volatiliteit kansen voor beleggers die risico’s durven te nemen en grondig onderzoek doen.

Tot zover de theorie, nu de actualiteit. Historisch gezien leggen smallcaps het in berenmarkten af tegen largecaps, maar in de hoogoplopende tarievenoorlog van de Verenigde Staten ontpopten zij zich tot winnaar. De verklaring is zo simpel als ze groot is. Kleine bedrijven zijn meer gericht op de lokale economie dan multinationals, die nu hinder ondervinden van het wispelturige handelsbeleid van de Amerikaanse president Trump.

Vooravond lange periode

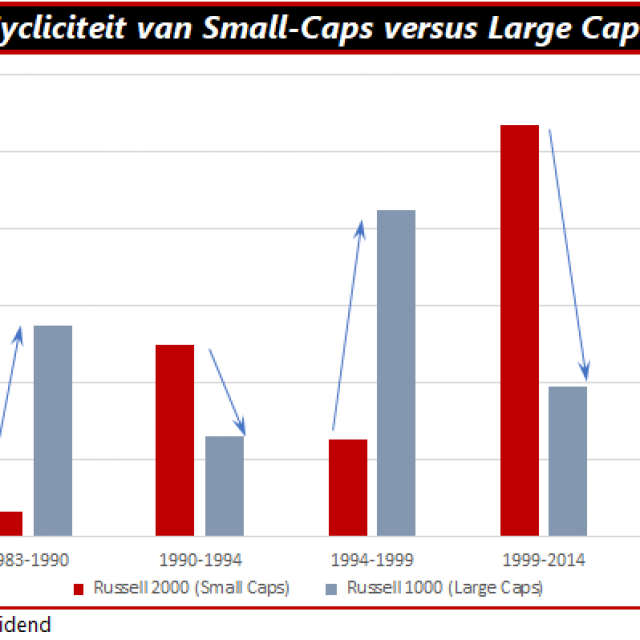

Er zijn periodes dat smallcaps de largecaps outperformen en omgekeerd. Wellicht staan de aandelen van kleine bedrijven nu aan de vooravond van een lange periode van outperformance. Historisch gezien duurt de periode waarin de ene categorie beter presteert dan de andere gemiddeld negen jaar. Momenteel bevinden we ons in het 11e jaar van de huidige cyclus en lijkt een omslag naar small-caps plaats te vinden.