Koffie-en theefabrikant JDE Peet’s presteert naar omstandigheden zeker niet slecht, maar de marges staan wel flink onder druk en de koers wordt gedrukt door verkopen van een grootaandeelhouder.

JDE Peet’s, bekend van merken als Douwe Egberts, Senseo en Pickwick, kampt al een paar jaar met stevige margedruk. Stijgende kosten van grondstoffen en energie weet het bedrijf tot op heden behoorlijk goed door te berekenen, maar JDE Peet’s moet veel geld uitgeven aan marketing om zijn dure koffiemerken onder de aandacht te blijven brengen.

De consument kiest tegenwoordig vaker voor goedkopere huismerken. Dit houdt de koers van het aandeel in bedwang. Daaraan dragen ook de aanhoudende verkopen van de Amerikaanse grootaandeelhouder Mondelez bij.

Margedruk is groot

Over 2022 steeg de totale omzet met 16,4%, waarvan 11,3% autonoom. Het onderliggende ebit-resultaat zakte echter met 5,9% en zelfs met 9,3% autonoom. De onderliggende ebit-marge daalde hierop van 18,6% naar 15,1%. Over 2021 lag de marge nog op 19,2%. De pijn zit vooral in Europa, met een omzetaandeel van 45% de grootste regio. De omzet steeg hier vorig jaar fractioneel met 1,9%, maar het ebit daalde autonoom met ruim een kwart.

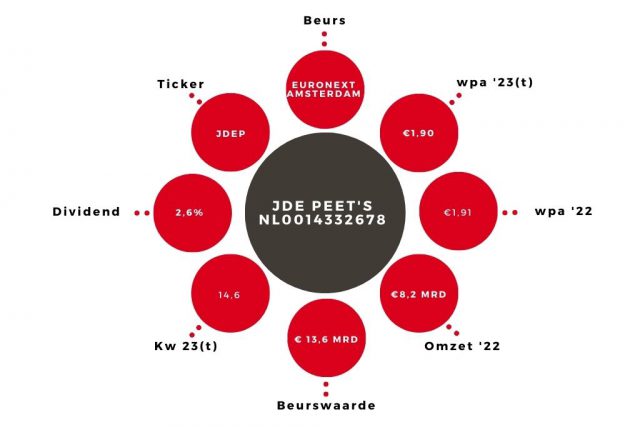

Gelukkig presteerden de overige regio’s wel goed. Dat de onderliggende winst per aandeel over 2022 toch met 6,3% omhoog kon tot €1,91, kan vooral aan lagere rentelasten worden toegeschreven. Bij een min of meer stabiele vrij kasstroom van €1,3 mrd kon de schuldratio ietwat omlaag van 2,7 naar 2,65. Deze nog te hoge ratio zorgt er ook voor dat het dividend van €0,70 per aandeel niet omhoog ging.

Advies aandeel JDE Peets’s op ‘houden’

JDE Peet’s handhaafde wederom de middel- tot langetermijndoelstellingen. Dat impliceert een autonome omzetgroei van 3-5% en een groei van het onderliggende ebit van circa 5%. Voor dit jaar denkt het concern qua omzet wel conform de doelstelling te presteren. Wederom door een weliswaar wat gematigdere groei van de SG&A-kosten (verkoop-, algemene en administratieve kosten) zal het ebit slechts een laag enkelcijferige groei laten zien. Dat impliceert derhalve wederom margedruk. Wij rekenen voor dit jaar op een winst per aandeel van €1,86. Bij een koers-winstverhouding van 14,6 is het toch defensieve aandeel JDE Peet’s niet heel duur, maar gezien de margedruk volstaan wij met een houdadvies.

Verkoopdruk door Mondelez

De Amerikaanse grootaandeelhouder Mondelez International verkocht onlangs weer een pluk van 7,7 miljoen aandelen JDE Peet’s. Deze transactie vond plaats tegen een prijs van €26,10 per aandeel, een korting van 6% op de slotkoers de dag ervoor. In mei vorig jaar kocht JDE Peet’s zelf nog voor €500 mln aan aandelen van Mondelez. Mogelijk vanwege de aanhoudend hoge schuldratio en lastige marktomstandigheden liet het deze transactie aan zich voorbij gaan. Mondelez houdt nog altijd 18% van de aandelen JDE Peet’s en heeft te kennen gegeven meer aandelen te willen verkopen. Dat zorgt zeker voor koersdruk, al zou het vooral helpen als de markt voor JDE Peet’s verbetert.