De Europese autoriteiten hebben tal van maatregelen genomen om de Europese banken te beschermen. Deze zijn begrijpelijk en op korte termijn misschien ook nog wel succesvol. Maar daarmee is de sector nog niet uit de problemen.

Europese banken hebben in het eerste kwartaal al meer dan €16 mrd aan hun voorzieningen voor slechte leningen toegevoegd, zo berichtte de Financial Times afgelopen weekend. Dat had misschien nog wel meer kunnen zijn als de Europese autoriteiten de eisen voor de banken afgelopen maart niet hadden versoepeld. Banktoezichthouder EBA en de ESMA – Europees toezichthouder op de financiële markten – lieten weten dat banken in verband met de coronacrisis en de financiële steun van overheden voor bedrijven iets soepeler konden omgaan met de regels over de toevoegingen aan de voorzieningen voor slechte leningen.

Dit is niet de enige maatregel die de afgelopen weken is aangekondigd om Europese banken wat meer ademruimte te geven. Zo heeft de ECB de kapitaal- en liquiditeitseisen voor de banken (tijdelijk) versoepeld en is de ‘stresstest’ van het Europese bankwezen door de EBA tot volgend jaar uitgesteld.

Begrijpelijk

De noodmaatregelen zijn volkomen begrijpelijk, stelt UBS. Banken zijn immers veruit de belangrijkste kapitaalverstrekkers in de Europese Unie. Bedrijven in de Europese Unie hebben voor €3,5 bln aan kredieten uitstaan. Zo’n 67% daarvan zijn kredieten verstrekt door banken. De resterende 33% staat uit op de markt voor bedrijfsobligaties en ‘leveraged loans’. In de VS zijn banken veel minder belangrijk voor de bedrijfsfinanciering. Daar loopt slechts 29% van de bedrijfsfinanciering via bankkredieten en 71% via de markt voor bedrijfsobligaties of leveraged loans, berekende UBS. De banksector is dus een belangrijke motor achter de groei van de Europese economie. ‘Brussel’ heeft daarom de banksector met speciale maatregelen willen beschermen, zegt UBS.

Maar versoepeling van de kapitaaleisen en toevoegingen aan de voorzieningen voor slechte leningen zijn volgens UBS onvoldoende als de economie van de eurozone niet herstelt. Economen van de bank vrezen dat de kredietvraag van bedrijven na de coronacrisis niet erg sterk opveert. De schulden van bedrijven in Europa liggen uitgedrukt in het bbp al op 109%. Ook heeft liefst 22% van de beursgenoteerde bedrijven in Europa een kredietwaardigheid die in het risicovolle high yieldsegment ligt. Dat is volgens UBS ongeveer hetzelfde percentage als in het Japan van de jaren negentig.

Coco’s

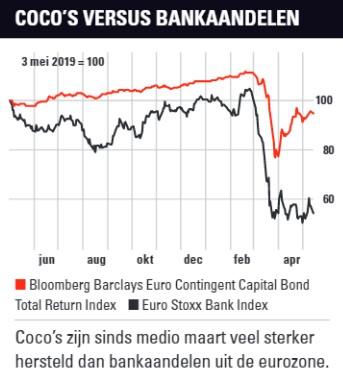

De bank maakt een vergelijking met de Japanse economie uit die jaren. Destijds groeide de economie in Japan nauwelijks, waren bedrijven vooral druk met het wegwerken van hun schulden in plaats van te investeren en kwamen Japanse banken ondanks versoepeling van de regelgeving uiteindelijk toch in grote problemen. Op de korte termijn zijn de ingevoerde Europese steunmaatregelen vooral positief voor de houders van diep achtergestelde bankleningen, ‘coco’s’ genoemd. Deze leningen zijn onderdeel van het eigen vermogen en kunnen afgeschreven of omgezet in aandelen worden wanneer de kapitaalratio van de bank een bepaalde grens neerwaarts doorbreekt. De Europese toezichthouders willen namelijk dat banken toegang houden tot de markt voor deze obligaties.

Tegelijkertijd werd banken opgelegd het dividend uit te stellen. Dat is de reden dat de index van coco’s sinds medio maart zo veel sterker is hersteld dan de index van bankaandelen uit de eurozone (zie grafiek).