De volgende crisis, het is iets waar beleggers en analisten steeds vaker over nadenken. En dan vooral over de vraag in hoeverre deze te voorspellen is. Dit wordt onder meer gedaan aan de hand van bepaalde indicatoren.

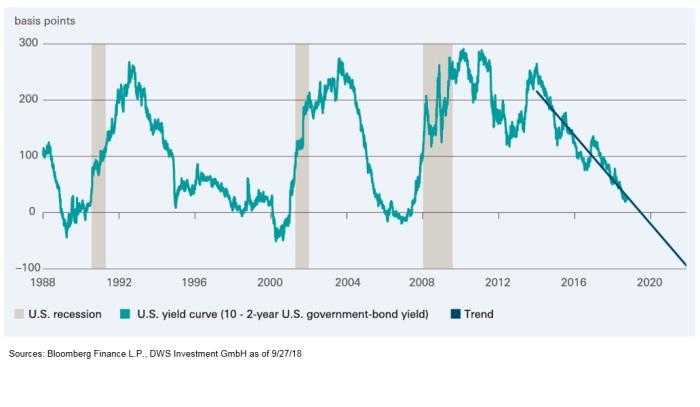

Yieldcurve

Een van de meest gerespecteerde indicatoren is de yieldcurve. Normaal gesproken liggen de rendementen voor langlopende beleggingen hoger dan die voor kortlopende. Wanneer echter het omgekeerde het geval is bleek dit in het verleden vaak een betrouwbare waarschuwing dat een recessie aanstaande is. Wanneer het yieldverschil tussen tweejaars en tienjaars Amerikaanse staatsobligaties vanaf 2014 wordt geëxtrapoleerd zou volgens DWS in het najaar van 2020 een recessie plaatsvinden. De vermogensbeheerder vindt echter dat de Amerikaanse yieldcurve met een korreltje zout genomen moet worden. Allereerst omdat de yieldcurve geen rekening houdt met de renteverwachtingen tussen nu en 2020. Daarnaast is de huidige yieldcurve volgens DWS vertekend door de massale obligatie-aankopen van de Fed. Als derde zwakke punt van deze indicator geldt volgens de vermogensbeheerder dat het huidige Amerikaanse beleid van belastingverlagingen en extra begrotingsuitgaven ongewoon is voor de laatste fase van een cyclus.

Amerikaanse huizenmarkt

UBS kijkt voor de volgende recessie onder meer naar een bubbel op de Amerikaanse huizenmarkt. In de jaarlijkse Global Real Estate Bubble Index evalueert de vermogensbeheerder de fundamentele waardering van de huizenmarkt in twintig steden wereldwijd, waaronder New York, San Francisco, Los Angeles, Chicago en Boston. UBS stelt dat in geen van deze steden sprake is van een bubbel, hoewel de huizenmarkten van San Francisco, Los Angeles en New York overgewaardeerd zijn.

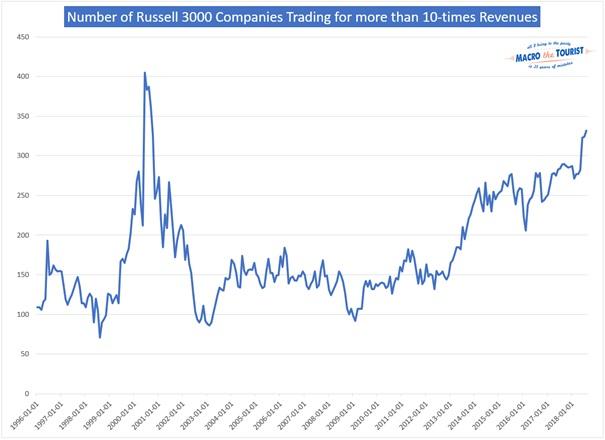

Internetbubbel

Andere analisten kijken naar de forse koersstijgingen van technologiebedrijven om te zien of er een volgende internetzeepbel in de maak is. Zo waarschuwt analist Kevin Muir van de MacroTourist dat we niet ver verwijderd zijn van ‘DotCon stupidity’. Hij haalt onder meer een quote aan van Scott McNealy uit april 2002, destijds topman van SUN Microsystems. Daaruit komt naar voren dat de waardering van SUN Microsystems destijds absurd was. Het aandeel werd verhandeld op tien keer de jaaromzet en McNealy waarschuwde dat dit onrealistisch was. Kort nadat het aandeel $64 aantikte stortte de koers in en werd SUN Microsystems uiteindelijk in 2009 voor $7,4 mrd overgenomen door Oracle. Inmiddels zijn er volgens Muir voldoende technologiebedrijven die eveneens op een zeer hoog niveau worden verhandeld en dit aantal snel stijgt richting het niveau dat tijdens de dot-combubbel werd aangetikt. Muir luidt nog niet de alarmbel voor de volgende crisis, maar volgens de analist zitten we er niet ver vanaf.