De beleggingsindustrie telt zo veel stijlen als beleggers voorkeuren hebben. Sommigen analyseren aandachtig de waarde-creatie op lange termijn, anderen kijken louter naar de korte termijn, omdat veel waarde weerloos blijft. Immers, wat heb je aan een mooi waarde-aandeel dat niet stijgt?

De meeste value-beleggers hebben een voorkeur voor ondergewaardeerde aandelen en stellen dat de kopers van momentumaandelen dromers zijn die beurskoersen tot in de hemel zien groeien. Momentumbeleggers daarentegen schuimen de markt af naar de grootste stijgers en denken op hun beurt dat waarde-beleggers mensen zijn met klamme handen en geen fantasie.

En inderdaad, momentum- en value-strategieën gaan zelden hand in hand. De twee beleggingsstijlen hebben meer verschillen dan overeenkomsten, maar in de kern van de twee-eenheid schuilt ook een groot diversificatievoordeel. Door beide stijlkenmerken te combineren, wordt enerzijds voorkomen dat men overgewaardeerde momentumaandelen aanschaft en anderzijds dat men spotgoedkope aandelen koopt die weerloos blijven.

Koningskoppel

Uit diepgravend onderzoek van James O’Shaughnessy, de auteur van What Works on Wall Street, komt naar voren dat de combinatie van waarde en momentum het koningskoppel van de beleggingsindustrie is. Tussen 1963 en 2009 was Trending Value met een jaarrendement van 21,1 procent de beste beleggingsstrategie.

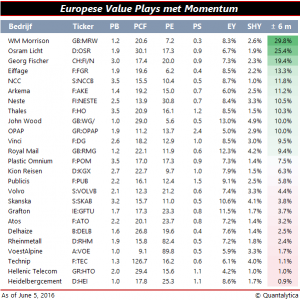

Om tot de selectie van waarde-aandelen te komen, screent OShaughnessy het aandelenuniversum op een zestal fundamentele factoren. Vervolgens worden de goedkoopste aandelen beoordeeld op hun momentum, in concreto op de koersontwikkeling van de afgelopen zes maanden. Zoals gezegd geschiedt de preselectie aan hand van zes waarderingsmaatstaven. Het is eigenlijk een ranking van:

- koers/boekwaarde (Price to Book, PB)

- koers/vrije kasstroom (Price to Cash Flow, PCF)

- koers-winstverhouding (Price to Earnings, PE)

- koers/omzet (Price to Sales, PS)

- winstrendement (Earnings Yield, EY)

- aandeelhoudersrendement (Shareholder Yield, SHY)

Het zogeheten winstrendement is de ratio van het brutobedrijfsresultaat en de ondernemingswaarde en is de facto een veredelde vorm van de koers-winstverhouding. Het aandeelhoudersrendement is de som van het dividendrendement en de procentuele vermindering van het aantal uitstaande aandelen.

Uit het topdeciel weerhoudt O’Shaughnessy op een universum van 2500 fondsen de 25 aandelen met het hoogste momentum, dat wil zeggen de grootste stijgers van de afgelopen zes maanden (± 6 m).

Vertaalslag

Onderstaande lijst is een overzicht van Europese fondsen die op dit moment voldoen aan de eisen van O’Shaughnessy. Het normaantal van 25 is echter op maat geschreven van Wall Street, de grootste marktplaats voor aandelen ter wereld. Vertaald naar de Europese effectenmarkten, meer bepaald de STOXX 600, lijkt in onze contreien een selectie van 10 aandelen gepast voor de Europese variant van Trending Value.

Lees ook: Op zoek naar rendement