Beter Beleggen | Concentratie versus diversificatie

Diversificatie is de gouden regel bij beleggen. Het is essentieel om het concentratierisico te vermijden. Door uw vermogen over meerdere activa te verdelen, kunt u het beleggingsrisico reduceren. Als u investeert in de aandelen van een enkel bedrijf, loopt u het risico dat wanneer dit bedrijf failliet al het vermogen in één klap verdwenen is.

Wanneer je je vermogen spreidt over twee aandelen en eentje gaat er bankroet, dan verlies je de helft van je vermogen. Beleg je in vijftig verschillende bedrijven, dan ben je 2% van je werkkapitaal kwijt.

Volgens de wiskundige statistiek kun het bedrijfseigen risico van aandelen met 45% worden gereduceerd als u in twee bedrijven investeert in plaats van een. Met 93% als u in 16 aandelen investeert en met 95% als u er 32 hebt. Er bestaat geen magisch getal, maar vanaf 32 aandelen zakt het risico niet meer significant. U behoudt wel een helder overzicht. Dat is ontzettend belangrijk. De opvolging van aandelen is arbeidsintensief. Dus is het advies: diversifieer met mate.

Koop nooit meer aandelen dan u aankunt. Hoe groter het aantal beleggingen, hoe moeilijker het wordt om alle risico’s te doorgronden en hoe groter de blootstelling aan onbedoelde risico’s. Beleggers die een handvol aandelen bezitten, maken meestal grondiger hun huiswerk. Diversificatie lost het gebrek aan kennis of goede ideeën niet op.

Concentratie

Een belegger met een handvol aandelen is in elk geval verzekerd van een niet gemiddeld rendement. Met een klein aantal goed uitgekiende aandelen kan je significant hogere rendementen behalen. Als je weet wat je doet, dan heb je voldoende aan een aandeel. Wedden op één paard is gevaarlijk. Concentratie brengt met zich mee dat wanneer de koers met procenten onderuitgaat, de waarde van de beleggingsportefeuille navenant zakt.

Diversificatie leidt in de regel niet tot excessieve rijkdom, integendeel. De meeste hedgefundmanagers en topbeleggers als Warren Buffett diversifiëren amper. Beleggers met een kleine aandelenportefeuille doorgronden aandachtig de activiteiten van bedrijven. Dat stelt hen in staat om de aandelen eruit te halen waarvan het weinig waarschijnlijk is dat ze op termijn zwaar zullen ontgoochelen.

Fondsbeheerders met geconcentreerde aandelenportefeuilles beleggen voornamelijk in bedrijven die profiteren van seculaire trends, zoals demografie, energietransitie en kunstmatige intelligentie. Het gaat hen niet om de snelste groei, wel om langdurige groei. De aandelen die ze in portefeuille hebben, moeten het tempo van de winstgroei over meerdere jaren vasthouden en periodes met economisch onheil goed kunnen doorstaan, zodat de concurrentiepositie over een lange periode sterk blijft.

Magnificent Seven

Met een klein aantal aandelen kan je significante beleggingsresultaten behalen, maar ook het schip ingaan. Het illustere zevental van de Magnificent Seven (Mag7) schoot vorig jaar 107% omhoog nadat ze in 2022 45% kelderden. In 2024 doen de Mag7 tot dusver 65%.

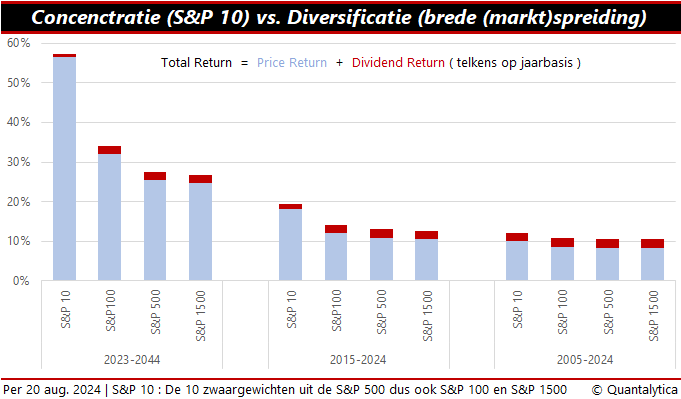

De laatste jaren worden de Amerikaanse aandelenmarkt gedomineerd door de Mag7. Per 20 augustus vertegenwoordigen ze gemeten naar beurswaarde ongeveer een derde van de totale S&P500. Begin 2022 was dat minder dan een kwart. In het verleden werd een periode met een sterke stijging van de aandelenconcentratie altijd gevolgd door een omslag waarna smallcaps de largecaps outperformen.

De sterk gestegen aandelenkoersen van de Mag7 en de sterke stijging van de concentratie op de aandelenmarkten pleiten op korte termijn niet in het voordeel van een geconcentreerde beleggingsportefeuille. Een kleine aandelenportefeuille is op zichzelf beschouwd niet kwetsbaarder voor marktcorrecties dan een breed gespreide portefeuille. Het vereist echter wel veel tijd en ervaring om zelf een portefeuille samen te stellen. Vaak weegt het leergeld hier niet tegen op.