DSM | De ultieme smaakmaker bouwt aan sterke marktpositie

De fusie met Firmenich is voor DSM de bekroning op de metamorfose van chemiebedrijf naar specialistisch voedings- en nu ook geurenconcern. De omzet van de onderneming is straks in grofweg vier gelijke delen afkomstig uit de afzetmarkten parfums/geuren, smaken en voeding, gezond eten en leven en diervoeding. Het eerstgenoemde segment vormt een toevoeging aan de oorspronkelijke activiteiten van DSM.

Het meeste overlap zit in de voedingsactiviteiten. Daar zit het grootste gedeelte van de synergievoordelen die een grote factor zijn bij het opschroeven van de gezamenlijke ebitda met €350 mln vanaf 2026. Dat is een mooie opsteker, maar de transactie is nadrukkelijk ingestoken op het versterken van de marktpositie en het aanjagen van de omzetgroei. Door slim gebruik te maken van elkaars klantenbestand en netwerk, kan de combinatie een circa €500 mln hogere jaarlijkse omzet genereren dan de bedrijven afzonderlijk.

Financiële doelen

De kracht van de fusie zit behalve in kostenvoordelen vooral ook in de zekerheid die beide bedrijven beleggers bieden. Wat betreft financiële doelen legt de combinatie de lat behoorlijk hoog. De organische omzetgroei komt de komende jaren naar schatting uit op 5 à 7%. Dat ligt in lijn met de oorspronkelijke doelstelling van DSM, maar dankzij de betere spreiding over eindmarkten, krijgt de groei een meer voorspelbaar karakter. Wat betreft de ebitda-marge ligt de ambitie wat scherper dan de 20% waar het concern op mikte. Samen met Firmenich streeft het bedrijf naar een marge van 22 à 23%.

| DSM en Firmenich in cijfers | DSM 2021 | Firmenich 2021 *) |

| Omzet | €9.204 mln | CHF 4.272 mln |

| Aangepaste ebitda | €1,814 mln | CHF 816 mln |

| Aangepaste ebitda-marge | 19,7% | 20,5% |

| *) Gebroken boekjaar tot eind juni 2021 | ||

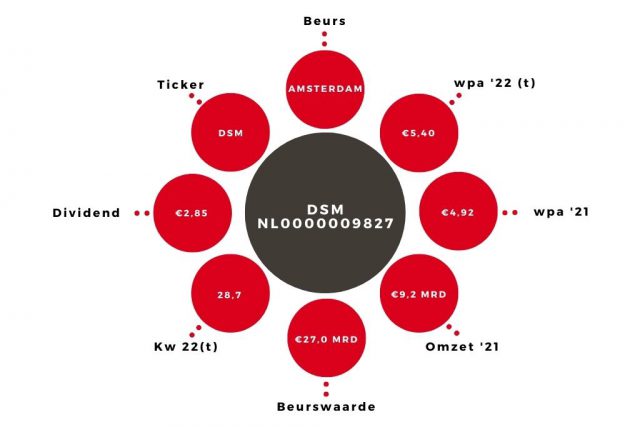

Aandeel DSM blijft op ‘kopen’

Door de verkoop van het laatste deel van de materials-tak ontstaat bovendien financiële ruimte om te investeren in toekomstige groei. DSM had deze activiteiten al langere tijd in de etalage staan en de verkoopprijs van €3,7 mrd ligt wat hoger dan werd verwacht. De transactie wordt naar verwachting in de eerste helft van 2023 afgerond, waarbij de kans zeer klein is dat toezichthouders een stok tussen de spaken steken. Het vooruitzicht van hogere marges en stabielere groei vormt aanleiding om het koopadvies voor het aandeel DSM ondanks de hoge waardering (k/w 28,7) te handhaven.

Door het specialistische karakter en de slechts zeer beperkte concurrentie, boekte Givaudan een ebitda-marge van maar liefst 22,5% in 2021. Dankzij de combinatie met Firmenich komt dat niveau ook voor DSM binnen bereik. Hierdoor krijgt de al hoge waardering mogelijk nog enig opwaarts potentieel. Dat betekent dat het toekomstige rendement van beleggers niet volledig afhankelijk is van omzetgroei (minstens 5 à 7%) en dividendrendement (1,8%).