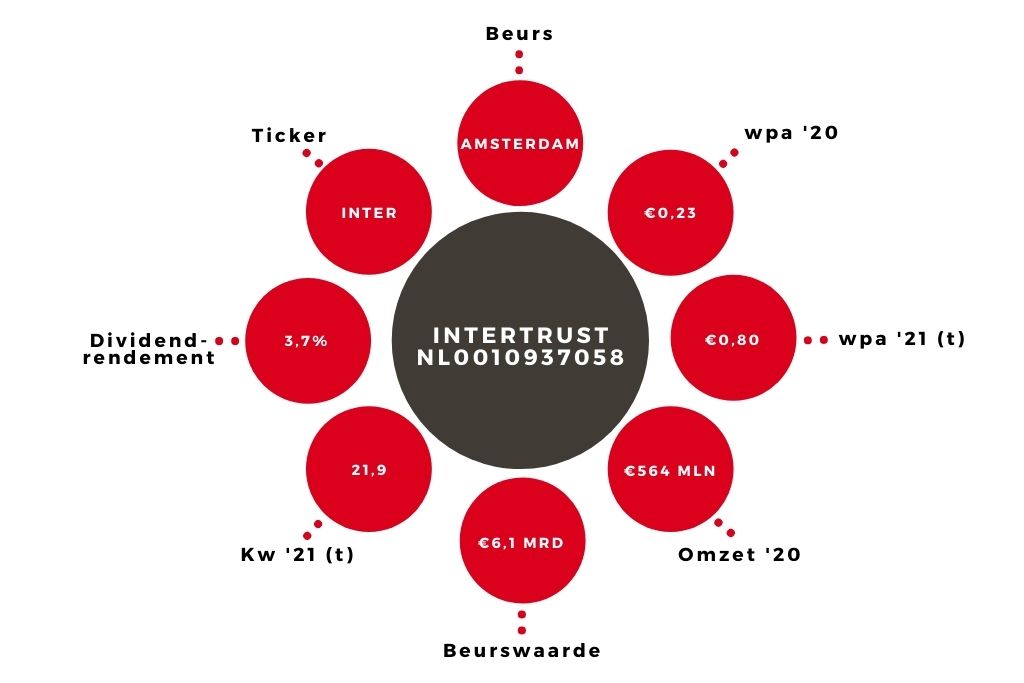

Advieswijziging Intertrust | Nu zelf doelwit van overname

CVC Capital Partners heeft vrijdag een bod van €18 per aandeel uitgebracht op Intertrust. Voor het investeringsbedrijf zou de aankoop zowel financieel als strategisch een goede zet zijn. Het trustbedrijf genereert een operationele kasstroom van €140 tot €160 mln per jaar, wat een aantrekkelijk rendement is voor de overnamesom van €1,6 mrd. Strategisch zou Intertrust een mooie combinatie vormen met branchegenoot TMF. Deze onderneming werd in 2017 al ingelijfd door CVC.

Woelig beursbestaan

Het zou niet de eerste keer zijn dat Intertrust in handen komt van een investeringsfirma. Het bedrijf was vanaf 2013 eigendom van Blackstone, dat het in oktober 2015 naar de beurs bracht. Ondanks een goede start, spreekt het beursbestaan van het aandeel niet tot de verbeelding. De beurskoers lag voor het bod bijna €3 lager dan de oorspronkelijke introductieprijs. Het bedrijf slaagde er onder meer via overnames in om de omzet gestaag op te voeren, maar de groeiende schaalgrootte vertaalde zich niet in een stijgende ebita-marge. Die daalde van 40,4% in 2015 naar 32,8% vorig jaar.

Bij de matige koersprestaties speelt ook mee dat er in het korte beursbestaan al tweemaal een wissel aan de top plaatsvond. Bovendien staat de trustsector onder groeiende politieke druk. Mogelijk presteert Intertrust beter buiten alle aandacht die een beursnotering met zich meebrengt.

Aandeel Intertrust naar ‘verkopen’

De beurskoers schoot na het overnamebericht met 39% omhoog naar €17,50. Bij die koers is het verstandig om het aandeel te verkopen en de verdere ontwikkelingen niet af te wachten. De internationale trustmarkt is behoorlijk versplinterd, zodat de kans groot is dat toezichthouders de overname goedkeuren. Intertrust zelf is echter nog niet akkoord.

De onderneming zegt het bod te bestuderen en heeft de beleggersdag van 23 november vast opgeschort. Bij gebrek aan andere geïnteresseerden, is de kans klein dat CVC de biedprijs op het aandeel Intertrust verhoogt. De huidige premie van 2,8% is een te magere vergoeding voor het risico dat de overname alsnog afketst: verkopen.