Elk groot aandeel is klein begonnen

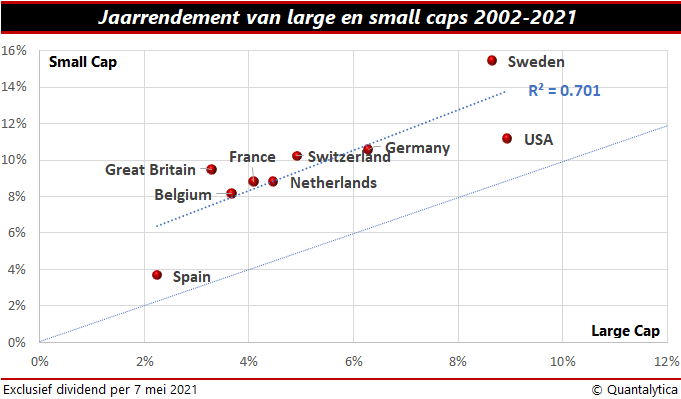

Het verschijnsel dat aandelen van kleinere beursgenoteerde bedrijven (smallcaps) op de langere termijn hogere rendementen opleveren dan van grote bedrijven (largecaps) staat te boek als het size-effect. Het gegeven dat de marktwaarde van bedrijven een bepalende factor is voor het rendement van aandelen werd begin jaren tachtig uitvoerig gedocumenteerd. De Zwitser Rolf Banz ontdekte dat smallcaps meer rendement genereerden dan de aandelen van grote beursgenoteerde ondernemingen.

Maar zoals zo vaak na een spraakmakende wetenschappelijke publicatie, verdween in de jaren erna het overrendement van de smallcaps. Zeg maar tot eind jaren negentig. Laat het einde van dat tijdperk nu net samenvallen met het barsten van de dotcom-bubbel. In de rookpluim van het internetkerkhof bloeiden smallcaps weer op. Zij dreven mee op de populariteit van technologiereuzen als Apple, Facebook en Google. De aantrekkingskracht van de zogenoemde FANG-aandelen werd steeds groter naarmate steeds meer beleggers voor de aandelen van de techreuzen kozen.

Leven na corona

In de coronacrash van vorig jaar speelden beleggers nog het spel van buy-the-dip. Menigeen maakte van de koersdalingen gebruik om aandelen van dominante technologiebedrijven goedkoop in te slaan. Anderzijds noopte de medische situatie in verschillende landen tot lockdowns en reisbeperkingen. De gevolgen voor de vrijetijdsindustrie waren niet mis. De noodzaak tot afstandsonderwijs en thuiswerken leidde ertoe dat nichespelers met disruptieve diensten als videobellen en thuismaaltijden snel aan marktaandeel wonnen.

Sinds een aantal maanden gloort er ook licht aan het einde van de coronatunnel. De vaccins beschermen vooral goed tegen ernstige klachten en doen het aantal ziekenhuisopnames dalen. De internationale vaccinatiecampagnes zorgen voor een terugkeer naar het oude normaal. Dat is van belang voor smallcaps, want de zogeheten anderhalvemetermaatschappij heeft vooral kleinere bedrijven geraakt, vaak regionaal opererende ondernemingen. Het zijn dan ook deze bedrijven die, meer dan de largecaps, zullen profiteren van normalisatie van de maatschappij.

Klein is niet altijd fijn

Omdat smallcaps gedurende een aantal jaren niet populair waren en minder hebben gepresteerd dan largecaps, zijn ze als groep ondergewaardeerd. Als die onderwaardering wordt ingelopen, dan kan dat leiden tot hogere rendementen. En inderdaad, het lijkt erop dat het tij keert. Smallcaps maakten in de voorbije maanden een behoorlijke inhaalslag. Sinds oktober vorig jaar zijn de largecaps op Wall Street met 24,5% gestegen, terwijl smallcaps gemiddeld 59,1% hoger noteren. Wel is het verschil in rendement bij Europese aandelen minder uitgesproken, omdat in onze contreien het size-effect niet onder de radar was verdwenen.

Lang niet alle smallcaps leveren evenwel mooie beleggingsresultaten op. Op de keper beschouwd kunt u het segment van de smallcaps onderverdelen in drie categorieën. Ten eerste zijn er de bedrijven die actief zijn in nichemarkten met een stabiele consumentenvraag. Dan zijn er de bedrijven die nog maar kort bestaan en het potentieel hebben om uit te groeien tot largecap – ook Tesla was ooit een smallcap. En tot slot zijn er de turnarounds. De derde categorie is een vergaarbak van grote bedrijven die door fouten of domme pech van hun voetstuk gevallen zijn, waardoor de marktwaarde flink is gedaald. Als zij het tij kunnen doen keren, dan zullen hun beurskoersen snel opveren.

Niet zonder risico

Beleggen in smallcaps is echter niet zonder risico. Hoewel kleinere bedrijven door hun schaalgrootte sneller kunnen reageren op veranderende marktomstandigheden, hebben ze verhoudingsgewijs ook meer leningen uitstaan. Hun winst is hierdoor gevoeliger voor rentestijgingen dan die van largecaps. Ook blijkt dat relatief weinig analisten smallcaps volgen, hoewel hun activiteiten makkelijker te analyseren zijn dan die van largecaps. Hierdoor blijven zij mogelijk onder de radar van institutionele beleggers en dat maakt de kans op mispricing groter. Dit biedt echter ook kansen voor beleggers die hun huiswerk doen en geduld met smallcaps kunnen opbrengen.