Voorbeeldportefeuilles beperken de schade

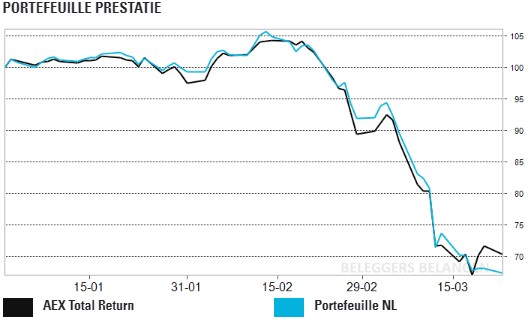

Portefeuille NL: lichtpuntjes in donkere tijden

Lichtpuntjes in donkere tijden afgelopen week in de Portefeuille NL. In de stabiele week op het Beursplein behaalden met slotkoersen van maandag onder meer OCI (+7,4%), Ahold Delhaize (+5,5%) en Fagron (+4,6%) fraaie weekrendementen

Het rendement van OCI dit jaar is nu -47,1%, waarmee het kunstmestaandeel na ING de op een na grootste verliezer blijft in 2020 in de Portefeuille NL. Ahold Delhaize is een van de weinige bedrijven die lijken te gaan profiteren van de corona-crisis. ABN Amro verhoogde vorige week dinsdag het advies voor Fagron van ‘houden’ naar ‘kopen’ met een onveranderd koersdoel van €21,00. Meer dan 10% verlies was er afgelopen week voor Besi (12,7%) en Vastned (-11,9%). Ik beraad me op een nieuwe aankoop nu ik Basic-Fit vorige week uit de portefeuille heb verwijderd.

Ondanks dus enkele lichtpuntjes liep het rendement vanaf de start van de portefeuille in een week tijd terug van +48,8% naar +42,6%. Het rendement over 2020 bedraagt nu -32,7%.

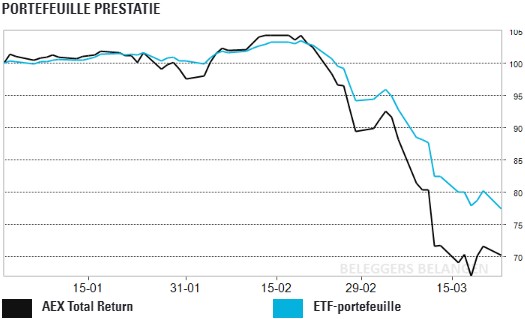

ETF-portefeuille: schuilplaatsen zijn schaars

Dat aandelen-ETF’s verliezen is geen verrassing, maar dat ook obligaties en zilver flink verliezen is wel opvallend.

Het jaarrendement van de ETF-portefeuille is -22,5%. Sinds de start is het rendement +18,3%. Het negatieve jaarrendement is niet opzienbarend. Wat wel opvalt is dat het rendement van alle ETF’s dit jaar onder nul staat. Obligatie-ETF’s zouden normaal gesproken een beetje verlichting moeten brengen als aandelen onderuit gaan. Daar is nu echter vrij weinig van te merken. Ook het edelmetaal zilver kan geen opkikker brengen.

Cash

Het is niet met zekerheid te zeggen, maar een mogelijke oorzaak is dat veel beleggers door de extreem snelle daling in problemen zijn geraakt. Meestal is dan een voor de hand liggende oplossing om zo snel mogelijk liquiditeiten (cash) te genereren om het risico te beperken. Dat kan door beleggingen te verkopen waar nog een redelijke waarde in zit. Dat kunnen bijvoorbeeld obligaties of edelmetalen zijn. Het enige deel van de portefeuille dat nu overeind blijft is dan ook cash.

Pensioenportefeuille: beperkt verlies in onrustige week

Het rendement van de Pensioenportefeuille is de afgelopen week met 1,1 procentpunt gedaald tot een verlies van 16,8% over heel 2020.

Zowel het aandelen- als het obligatiesegment van de portefeuille verloor afgelopen week ongeveer 2,5%.

Plusje voor olie

Binnen het aandelensegment van de portefeuille was de iShares Stoxx Europe 600 Oil & Gas ETF met een plus van 5,1% een opvallende winnaar. Over heel 2020 staat deze ETF overigens nog wel ruim 43% in de min. Ook goud kende een goede week, met een winst van 6,6% in euro’s. In dollars gemeten was de stijging (2,3%) echter minder indrukwekkend.

- Rendement 2020: -16,8%

- Sinds start (1 juli 2011): +26,8%

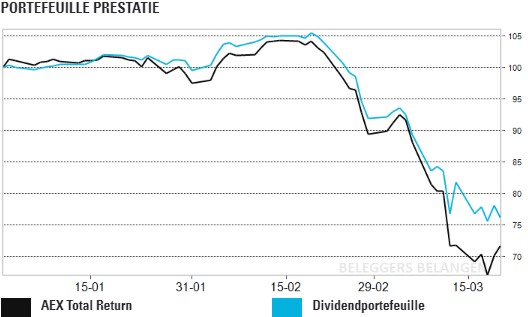

Dividendportefeuille: exit Marriott

De Dividendportefeuille maakt momenteel de moeilijkste periode door sinds de start in september 2011. Dit jaar is er een verlies van ruim 27%.

Op 20 maart moest ik noodgedwongen afscheid nemen van hotelketen Marriott International, die het dividend voor onbepaalde tijd heeft gestaakt in verband met de coronacrisis. Marriott werd uiteindelijk verkocht met een klein negatief rendement van 6,3%. Hierdoor is er een kaspositie van 1,6% in dollars die ik op korte termijn wil inzetten voor de aankoop van één nieuw aandeel of het vergroten van bestaande posities.

Industrials hard onderuit

Met name de sector industrials werd keihard geraakt in verband met de sombere vooruitzichten voor de wereldwijde economische groei. Een relatief duur aandeel als Ecolab ging massaal in de verkoop met -25% op weekbasis. Grootste dalers in 2020 zijn nu VF Corp en Parker Hannifin (allebei -53%). Witte raaf is Coloplast, dat mede dankzij een upgrade door J.P.Morgan dit jaar 16% stijgt.

- Rendement 2020: -27,4%

- Sinds start (6 september 2011) +150,9%

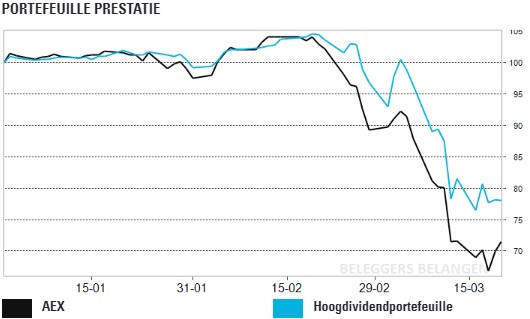

Hoogdividendportefeuille: dividenden onder druk

De Hoogdividendportefeuille wordt gedurende de coronacrisis hard geraakt door de grote blootstelling aan oliebedrijven, financials en vastgoed. Tot dusver bleef het dividend overeind bij alle aandelen.

De Hoogdividendportefeuille kent tot dusver een uiterst moeizaam jaar, wat niet vreemd is gezien de ontwikkelingen op de financiële markten in verband met de coronacrisis. Het doel van de portefeuille is een stabiel jaarlijks dividendinkomen genereren van ten minste 4%. Bij het samenstellen van de portefeuille kregen oliefondsen daarom een zware weging, samen met banken, verzekeraars en vastgoedaandelen. Andere sectoren boden na jaren van koersstijgen niet een dusdanig hoog dividend.

Risico

Daar kleeft natuurlijk ook een risico aan, want hoog dividend gaat in de regel samen met meer risico en minder groei. Uiteraard hebben wij bij de selectie van de Hoogdividendportefeuille goed gekeken naar balanssterkte en vooruitzichten, alles om een dividendverlaging te voorkomen. In het huidige beursklimaat gelden echter andere regels en worden aandelen met een bovengemiddelde schuldpositie en/of een onzeker businessmodel keihard afgestraft.

De slechtst presterende aandelen dit jaar zijn de oliefondsen, aangevoerd door Chevron, dat in 2020 inmiddels 55% is gedaald. De lage olieprijs en de mondiale economische groeivertraging is hier de boosdoener. Het dividend is vooralsnog veilig, zowel bij Chevron, Total als Shell. Maar of dat over vijf jaar nog zo is, is twijfelachtig. Hetzelfde geldt voor veel vastgoedaandelen en financials. Op korte termijn zullen we alle posities in de portefeuille nog een keer doorlichten en desgewenst wijzigingen doorvoeren. Na de jongste verkoopgolf is de keuze weer een stuk ruimer.

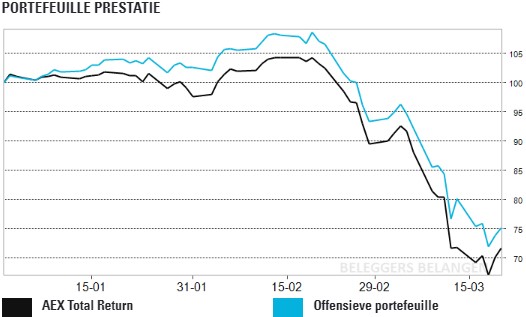

Daling Offensieve portefeuille zet door

De Offensieve portefeuille is de afgelopen week nog iets verder in rendement achteruit gegaan. Vorige week bedroeg het negatieve jaarrendement van het aandelensegment 25,3%, deze week kwam het uit op 27,9%.

Sommige aandelen zijn flink verder gedaald, waar andere pas op de plaats maakten of zelfs stegen.

Grootste dalers en stijgers in de Offensieve portefeuille

Om met de positieve noot te beginnen: Amazon steeg de deze week met 13 procentpunt en Splunk met 9 procentpunt. Adidas, Cancom en LVMH waren de andere stijgers. Zij compenseerden deels enkele grote dalers. Zo daalden Aalberts (9 procentpunt) en TKH (8 procentpunt) stevig, maar de Republic Services spande de kroon met een daling van 12 procentpunt, naar -22% over 2020. Tot voor kort had dit aandeel qua koers dus nog redelijk gepresteerd.

- Rendement 2020: -27,3%

- Sinds start (2 november 2010) +43,5%

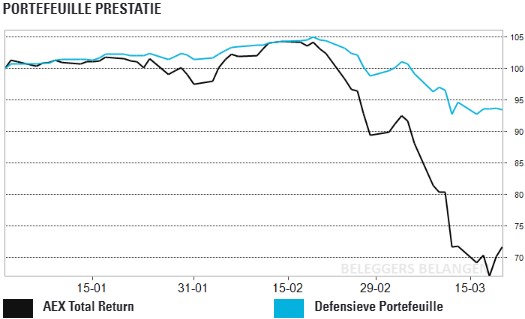

Defensieve portefeuille: alleen Walmart in de plus

De elf verschillende aandelen in de Defensieve portefeuille zijn in 2020 gemiddeld 20,8% kwijtgeraakt.

De enige die het hoofd boven water houdt is Walmart, met een bescheiden winst van 0,4%. Het hamstergedrag van de Amerikanen is goed voor de omzet.

Grondig onderzoek

Münchener Rück is dit jaar al 41,3% gedaald. Wij bekijken binnenkort of er meer speelt bij dit aandeel, want de koersdaling is buitengewoon fors. Daarentegen maakt Unilever wellicht over niet al te lange tijd zijn entree in de Defensieve portefeuille.

Goud staat dit jaar 11,2% hoger en de obligatieleningen in de opkomende markten uitgegeven in dollars staan 17,4% lager. De portefeuille bestaat voor het grootste gedeelte uit cashgeld: 42,9%. Daarnaast zit er 31,5% in aandelen, 22,6% in goud en 3,1% in obligaties.

- Rendement 2020: -7,4%

- Sinds start (9 november 2010): +40,8%