Laagvolatiele aandelen zijn niet zo goedkoop meer

De MSCI World Index lijkt dit jaar met een stijging van 15% moeilijk te verslaan. Toch is er een brede wereldindex te vinden die met ruim 16% een nog betere prestatie leverde: de MSCI World Low Volatility Index. Vorig jaar deden low vol-aandelen het ook al goed, vooral toen in het vierde kwartaal de angst in de markt schoot en de volatiliteit opliep. Terwijl de MSCI World 2018 eindigde met een verlies van 4,1%, liet de MSCI World Low Volatility Index een plus van 2,9% zien.

Low vol-aandelen deden daarmee precies wat van ze verwacht werd, namelijk in onrustige tijden als veilige haven dienen. Laten we eerst stilstaan bij de zogeheten low vol-factor, meer specifiek het bijzondere fenomeen dat aandelen met een lager risico, gemeten door de volatiliteit, op langere termijn een hoger rendement optekenen. Daarna worden de kansen en risico’s van low vol-aandelen besproken. Tot slot wordt de vraag gesteld welke soorten low vol-ETF’s er bestaan.

De low-vol factor

Het fenomeen dat beleggen in laagvolatiele aandelen meer risicogecorrigeerd rendement oplevert dan in aandelen met een hoge volatiliteit is pas de laatste tien jaar erkend. De low vol-factor was echter al veel eerder door de wetenschappers Haugen en Heinz ontdekt, en wel in 1972.

Dat het zó lang duurde voordat er erkenning kwam had te maken met ontkenning door andere wetenschappers. Die hadden de Nobelprijswinnende Moderne Portefeuille Theorie (MPT) en daarvan afgeleide modellen als het Capital Asset Pricing Model (CAPM) omarmd. Deze theorieën stellen dat aandelen met een hoger risico, gemeten in termen van volatiliteit, hogere rendementen zouden opleveren. In een rationele wereld klinkt dit ook logisch. Maar beleggers zijn niet rationeel.

Er zijn vele verklaringen bedacht voor het bestaan van de low vol-factor. Een van de meest aangehaalde is dat beleggers liever beleggen in hoogvolatiele aandelen omdat daar de kans op hoge winsten het grootst is. Doordat grote hoeveelheden casinobeleggers de voorkeur geven aan spannende aandelen, zijn deze eigenlijk structureel te duur. Aandelen die minder volatiel zijn worden als saai en niet interessant beschouwd, waardoor ze fundamenteel goedkoop zijn en op langere termijn meer rendement geven.

Zoals gezegd is zo’n tien jaar geleden de low vol-factor herontdekt, vooral door mensen uit de praktijk. Diverse vermogensbeheerders hebben de laatste jaren producten met low vol-aandelen gemaakt, actieve beleggingsfondsen en ETF’s. De instroom naar deze producten is erg groot geweest, vooral van institutionele beleggers.

Kansen en risico’s

Statistisch gezien bewijzen low vol-aandelen zich vooral in dalende markten. Saaie aandelen uit defensieve sectoren dalen minder hard als markten onderuit gaan. Ze stijgen doorgaans ook minder in een bullmarkt, hoewel dit jaar de prestatie van low vol-aandelen ook erg goed is. Niettemin moeten low vol-beleggers zich realiseren dat de prestaties soms sterk kunnen afwijken van de benchmarks. Daar kunnen niet alle beleggers mee omgaan.

Een oplossing hiervoor zou kunnen zijn dat er in meerdere ‘bewezen’ factoren wordt belegd, zoals waarde, momentum, kwaliteit en smallcaps. Ook deze factoren leveren, om andere redenen, op lange termijn meer risicogecorrigeerd rendement, maar kennen andere perioden van under- en overperformance. Door in meerdere factoren te beleggen wordt aldus de kans op stabiele outperformance vergroot.

Wie verder een ‘scenario tool’ van Bloomberg gebruikt en een 1%-rentestijging ensceneert, ziet dat lowvol-aandelen het slechter gaan doen. Dat Bloomberg de scenariotool zo heeft gebouwd is niet voor niets. Uit diverse onderzoeken blijkt dat low vol-aandelen rentegevoeliger zijn. Ze worden namelijk, net als dividendaandelen, beschouwd als het beste alternatief voor obligaties.

Beleggers die de obligatiemarkten vanwege de lage yield zijn ontvlucht, zijn in eerste instantie op zoek gegaan naar defensieve aandelen. Deze beleggers draaien ook weer snel naar obligaties als het effectief rendement aantrekkelijker wordt.

De laatste twee keer dat we een flinke rentestijging hadden, na de tapering (de aankondiging van de Fed het obligatie-opkoopprogramma af te bouwen) en in 2016 tot de eerste twee maanden van 2017 (toen er weer sprake leek van inflatie in de VS en de Amerikaanse Treasury steeg 1,45% naar 2,40%), stegen de min vol-aandelen beduidend minder dan de aandelen uit de S&P500.

Niet goedkoop

Nog een overweging voor beleggers met interesse in low volaandelen: door de sterk gestegen koersen zijn ze op basis van fundamentele ratio’s als koers-winst- en koers-boekwaardeverhouding niet langer goedkoop meer. Hoewel ze dus op lange termijn een betere risico-rendementsverhouding zullen blijven houden, zijn ze, zeker in combinatie met de rentegevoeligheid, nu risicovoller dan een aantal jaren geleden.

Wie overigens een grote nieuwe bearmarkt verwacht hoeft vanwege het defensieve karakter niet direct ongerust te zijn over low vol-aandelen.

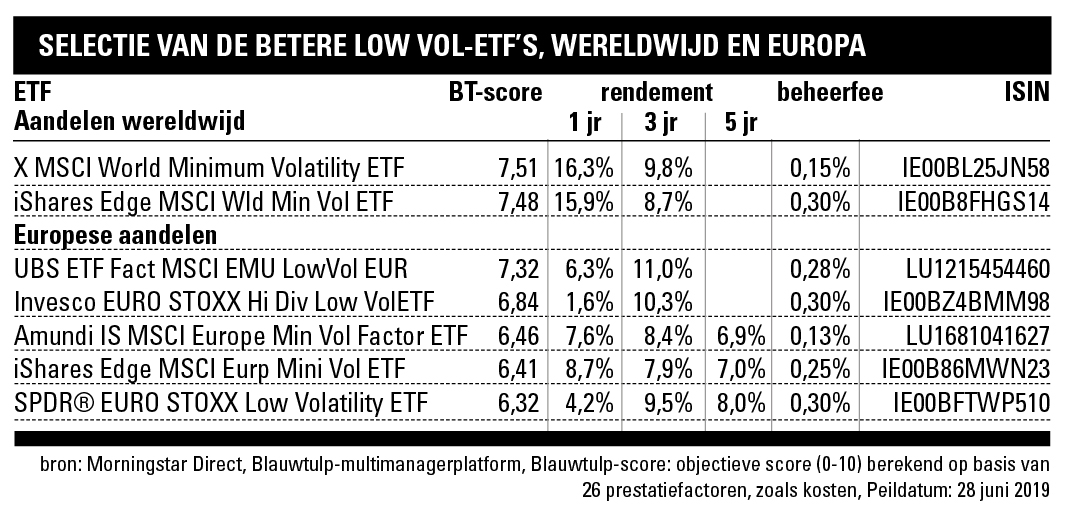

Overzicht ETF’s

Low vol-ETF’s met meer dan drie jaar trackrecord zien we vooral bij de grotere beleggingsuniversa als Amerikaanse, Europese en wereldwijde aandelen. Dit is logisch, want er moet een selectie worden gemaakt tussen hoog- en laagvolatiele aandelen. Hoe groter het universum, hoe meer onderscheid en keuzemogelijkheden. Kijken we naar de rendementen van de verschillende ETF’s, dan zien we per regio toch wel grote verschillen. Dit komt doordat er niet één manier is van selecteren. Sommige ETF’s kiezen alleen de laagvolatiele aandelen, andere kiezen met een portefeuille-optimizer voor de minst volatiele portefeuille. Daarbij worden dan ook de diversificatie-effecten tussen de aandelen onderling meegenomen.

| Top 10-holdings | ||

| AANDEEL | Percentage | |

| Swiss Re | 1,38 | |

| Waste Management | 1,32 | |

| Nestle | 1,25 | |

| Johnson & Johnson | 1,23 | |

| PepsiCo | 1,2 | |

| Consolidated Edison | 1,18 | |

| McDonald’s | 1,12 | |

| NTT DOCOMO | 1,02 | |

| Verizon Communications | 1 | |

| NextEra Energy | 1 |