Beleggen buiten de VS om

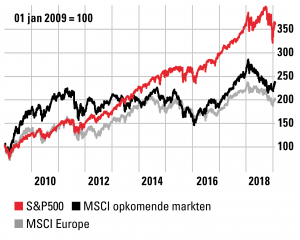

De prestatie van de Amerikaanse beurs is ronduit opmerkelijk. Over de afgelopen tien jaar bedroeg het jaarlijkse gemiddelde rendement op de S&P500 Index maar liefst 14,1%. Europese aandelen en aandelen uit opkomende landen blijven daar ver bij achter (zie grafiek).

Volgens Clearbridge Investments – een filiaal van de Amerikaanse vermogensbeheerder Legg Mason – wordt dit niet verklaard door verschillen in economische groei of waardering. De vermogensbeheerder noemt andere oorzaken. Bijvoorbeeld de hogere vrije kasstroom die Amerikaanse bedrijven de afgelopen jaren behaalden, die deels werd besteed aan de inkoop van eigen aandelen. Amerikaanse bedrijven kochten de afgelopen tien jaar voor zo’n 3% van hun beurswaarde aan eigen aandelen in. Europese bedrijven gaven in die periode juist voor 1,7% van hun beurswaarde aan nieuwe aandelen uit. Daarnaast telt de VS veel meer technologie-aandelen, en juist dit type werd de afgelopen jaren tegen flink hogere waarderingen verhandeld.

Maar het tij keert. Europese aandelen en aandelen uit opkomende landen zijn nu namelijk ‘extreem ondergewaardeerd’, aldus Clearbridge Investments. Bovendien voldoen winstgroei en winstmarges van Amerikaanse technologiebedrijven steeds minder aan de verwachtingen van beleggers. Inmiddels begint het positieve effect van de inkoop van eigen aandelen weg te vallen ten opzichte van de stijgende financieringslasten en hogere schuldpositie.

Bubbelgevaar

Institutioneel vermogensbeheerder GMO gaat nog een stap verder. Volgens GMO-strateeg Martin Tarlie is er namelijk sprake van een uiteenspattende bubbel in de Amerikaanse aandelen. Tarlie komt tot deze opvallende conclusie op basis van een kwantitatief model. Hij ontwikkelde, samen met twee andere onderzoekers, een model om bubbels op

te sporen. Bubbels ontstaan wanneer een hoge waardering wordt gecombineerd met steeds positievere winstverwachtingen, het ‘sentiment’. Daardoor drijft de waardering van de aandelenmarkt steeds verder af van de ‘fundamentele waarde’ en ontstaat de bubbel. Het omgekeerde kan echter ook: een laag gewaardeerde markt die toch steeds verder daalt omdat de winstverwachtingen verder dalen. Dat noemt hij een anti-bubbel.

Het sentiment kan echter niet blijven verbeteren of verslechteren. Er komt een moment dat de winstverwachtingen draaien. Dat is het moment dat de bubbel barst en de beurs weer naar zijn fundamentele waarde terugkeert. Tarlie ontdekte in de periode 1881-2017 vijf bubbels en anti-bubbels op de Amerikaanse beurs. De meest recente startte volgens hem in 2017 en eindigde in het vierde kwartaal van vorig jaar. Toen sloeg de markt in hoog tempo om. Typisch voor het uiteenspatten van een bubbel, aldus Tarlie, net als het tempo waarin deze sinds 2017 werd opgeblazen. Hoewel de strateeg niet helemaal uitsluit dat de markt nog zich nog een keer opricht – zoals tussen 1998 en 2000 – heeft hij een helder advies voor beleggers: maak de weging van Amerikaanse aandelen zo klein mogelijk.

Ongemakkelijk

Maar kunnen beleggers het zich wel veroorloven om niet in de VS te beleggen? Wel, we hebben de rendementen van verschillende brede indices onderzocht over de afgelopen twintig jaar, de periode waarin Amerikaanse aandelen zo domineerden. En zelfs in deze periode waren er jaren waarin Europese aandelen en aandelen uit opkomende landen veel beter presteerden dan de S&P500. Het gaat dan vooral om de jaren 2002 tot en met 2007. Forse rendementen behalen door de Amerikaanse beurs links te laten liggen is dus niet onmogelijk. Al voelt het misschien wel wat ongemakkelijk.