Beter Beleggen: timing- en rotatiestrategie

De theorie wil dat risico en rendement hand in hand gaan. Dat wil zeggen: hoe hoger het risico, hoe hoger het rendement. Maar in tegenstelling tot wat in de leerboeken staat, leidt de keuze voor laagvolatiele aandelen tot minder risico en meer rendement. Dat fenomeen staat te boek als het volatiliteitseffect en was tot voor kort in de financiële wereld een miskende anomalie. Het aantal professionele partijen dat met de taaie afwijking vóór de kredietcrisis betere resultaten wilde behalen was beperkt, maar nochtans presteren beleggingsstrategieën met laagrisico-aandelen door de marktcyclus heen beter dan het beursgemiddelde. Laagvolatiele aandelen zijn met name interessant voor beleggers die een afkeer hebben van grote koersuitslagen. De koersschommelingen van laagvolatiele aandelen zijn minder fors, maar dat wil geenszins zeggen dat u nooit verlies zult lijden. Wel zal met ‘low vol’ het verlies minder uitgesproken zijn.

De anomalie dat laagvolatiele aandelen een hoger rendement bieden, is inmiddels welbekend. Zelfs zozeer dat men her en der waarschuwt dat laagrisico-aandelen overgewaardeerd raken. Anderzijds is het u wellicht ook al opgevallen dat hoogvolatiele aandelen de laatste tijd de show stelen. Om volop van die stijging te kunnen profiteren, moet u uw oog laten vallen op aandelen waarvan de bèta groter is dan 1, dan de markt. Als de algemene marktbeweging omhoog is, dan stijgen de aandelen met een hoge marktvolatiliteit dankzij hun beweeglijkheid sneller dan gemiddeld en behalen zij bij een gegeven risiconiveau een hoger rendement.

Alle voordelen ten spijt, het nadeel van laagvolatiele aandelen is dat zij tijdens een hausse de markt niet kunnen bijbenen en dat aandelen met hoge bèta’s in moeilijke beurstijden grote verliezen kunnen produceren. Het is dus zaak om op tijd in en uit te stappen, maar het timen van het ideale in- en uitstapmoment is geen sinecure. Laag kopen, hoog verkopen klinkt simpel, maar de uitvoering is o zo moeilijk. Niettemin kunt u met een simpele timing- en rotatiestrategie uw beleggingsresultaten aardig verhogen. Consequent op het juiste moment in en uit de markt stappen, lukt niemand. Wat wel lukt, is de afgezwakte vorm van markttiming toepassen waarbij de focus ligt op het mijden van grote koersdalingen.

13% rendement per jaar

Het 200-daags voortschrijdend gemiddelde is een van de weinige technieken voor markttiming waarvan diverse academische studies hebben aangetoond dat ze toegevoegde waarde bezitten. De 200-dagenlijn geeft een goed beeld van de onderliggende trend. Wanneer de koers van de index zich boven de vloeiende lijn bevindt, is de kans groot dat aandelen verder zullen stijgen en vice versa.

Dus wanneer de index (S&P 500) boven de 200-dagenlijn uitkomt, zoals in maart 2016, dan verdient het de aanbeveling om vol in te zetten op stijgende beurskoersen. Dit kunt u doen door uw laagvolatiele aandelen (S&P500 Low Vol) om te wisselen voor aandelen met een hoge bèta (S&P500 Hi Beta). Terwijl low vol en de index slechts 5 en 11% hoger noteren, behaalde u met de hoog volatiele aandelen 27% winst en met de rotatiestrategie zelfs 33%. Want om te vermijden dat u te vroeg van positie verandert, kunt u beter wachten totdat de koers van de S&P500 de 200-dagenlijn 3% over- dan wel onderschreden heeft vooraleer u uw aandelen roteert. Dat vermindert de kans op valse signalen en het behoedt u voor miskopen.

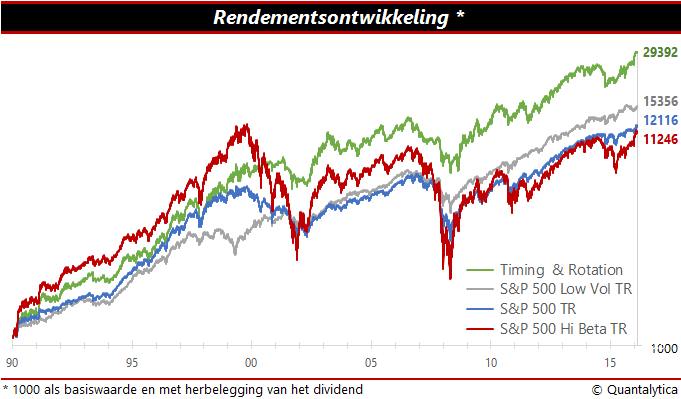

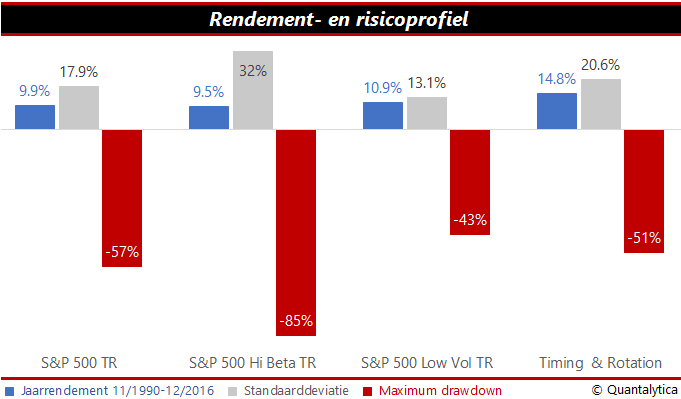

Gemeten vanaf november 1990 switchte u over de voorbije 26 jaar 23 keer tussen low vol en hi beta en sprokkelde u met de timing- en rotatiestrategie op jaarbasis 13% winst bijeen. Dat percentage stijgt naar 14,8% als u het dividend erbij telt. Naargelang hoe u het bekijkt, dat is in de directe vergelijking met de drie indices tussen de 36 en 57% beter. En op de koop toe is het rendement per risico-eenheid van de rotatiestrategie pakweg de helft hoger dan de Sharpe-ratio van de S&P 500 Low Vol.

Lees ook: Beter Beleggen: De markt timen

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.