Beter Beleggen met risicobronnen oftewel smart investing 3.0

Elke belegger heeft zo zijn stijlvoorkeur. Er was een tijd dat we uitsluitend dachten in termen van groei en waarde. Al zo’n honderd jaar is bekend dat ‘value’ beter rendeert dan ‘growth’, maar dat wil niet zeggen dat ze elkaars tegenpolen zijn. Als een aandeel een lage koers-winstverhouding heeft, wordt het al snel gerekend tot de waardecategorie, maar als de winstontwikkeling bovengemiddeld hoog is, dan is groei als classificatie eveneens van toepassing. Aandelen met een lage waardering en hoge groei worden ook omschreven als groeiwaarden en niet elk waardeaandeel met een hoog dividendrendement staat te boek als een specifiek dividendaandeel.

In de jaren 70 stelden steeds meer beurswetenschappers zich de vraag of aandelenmarkten daadwerkelijk efficiënt zijn. Er was een overvloed aan bewijs dat waarde-aandelen op termijn beter renderen dan groeiaandelen en kleine aandelen op hun beurt beter dan grote. Ze gingen op zoek naar de verklarende variabele achter het succes van value en de small-caps, want hun bovengemiddelde prestaties haalden de zogeheten efficiënte markthypothese onderuit. Die stelt dat alle beschikbare informatie en verwachtingen van marktpartijen in de koers verwerkt zit, dat de meest recente koers de beste schatting is van de werkelijke waarde en dat aanpassingen in de prijs het gevolg zijn van niet te voorspellen gebeurtenissen. Met andere woorden: aandelen gedragen zich willekeurig en beurskoersen zijn niet te voorspellen.

Risicobronnen

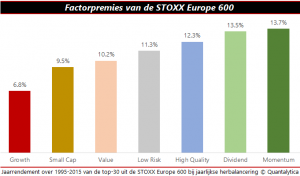

Dus omdat enkele stijlkenmerken al langer bestonden, werden ze in de jaren 70 nadrukkelijk in kaart gebracht. Dividend, groei, momentum, marktkapitalisatie en waarde zijn wellicht de bekendste, maar het zijn de facto risicobronnen. En over risico gesproken: als de markten inderdaad volgens het theorieboekje efficiënt zijn, dan geldt: hoe hoger het risico, hoe hoger het rendement. Maar per saldo leveren aandelen met een laag risico juist meer rendement op dan risicovolle aandelen. Het volatiliteitseffect werd door de financiële wereld decennialang genegeerd, tot aan de kredietcrisis. Een factorpremie die de laatste tijd onder professionele beleggers ook op meer belangstelling kan rekenen is kwaliteit. Er wordt wel eens gezegd: kwaliteit kent zijn prijs, wat impliceert dat dit soort aandelen wat duurder is. Daartegenover staat de gunstige eigenschap dat kwaliteit minder rijk is aan risico.

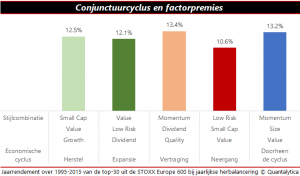

Welnu, welke aandelen liggen dit jaar bij beleggers in de gunst? Net als vorig jaar hebben marktpartijen een voorkeur voor momentumaandelen; in 2015 ging het dan om ‘low-vol’. Stijlfactoren kunt u echter ook naar believen combineren. Hoewel professionele fondsbeheerders de macro-economische ontwikkelingen nauwlettend in het oog houden, leert de praktijk van vermogensbeheer dat de combinatie van bedrijfsgrootte, momentum en waarde een gebalanceerde mix van beleggingsstijlen is die door de jaren heen mooie rendementen oplevert.

Vorig jaar boekten de dertig kleinste waardeaandelen uit de STOXX Europe 600 met de sterkste koersontwikkeling 20,1% winst, terwijl de index 9,6% won. Dit jaar doet de drie-eenheid 3,9%, in een omgeving waarin de Europese aandelenmarkten door de bank genomen een negatief rendement van -3,8% leveren.

Als u perfect aanvoelt hoe de economie ervoor staat, dan kunt u mee surfen op de golfbeweging van de conjunctuur en stelt u hierop uw risicobronnen bij. Cryptisch omschreven liet u in 2015 uw oog vallen op hoogstaande dividendaandelen. Vorig jaar sprokkelde de combinatie van kwaliteit, dividend en momentum een toprendement bijeen van 23,4%, maar nu komt die niet verder dan -0,2%. Het trio dat dit jaar tot dusver het hoogste rendement biedt (1,5%) is dividend, low-vol en waarde, oftewel de hekkensluiter uit 2015. Dit toont aan dat 2016 een moeilijk beursjaar is.